Pouvoir d’achat immobilier et revenus : les chiffres par ville

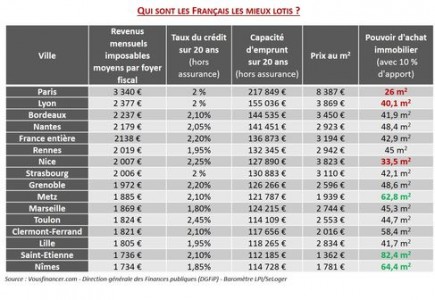

Vousfinancer.com a publié aujourd’hui une étude sur les revenus des ménages par ville et les différences de pouvoir d’achat immobilier qui y sont associées.

Vousfinancer.com a publié ce lundi une étude sur les différences de pouvoir d’achat entre villes et le pouvoir immobilier qui y est associé. Les taux de crédit immobilier ont baissé pour revenir à leur niveau de mai dernier, dans le sillage des taux de l’OAT.

« Les banques sont actuellement en forte conquête de clientèle, dans un contexte de redémarrage de la demande et de l’activité. Le point extrêmement positif est que les baisses constatées depuis début 2016 concernent toutes les durées et tous les profils montrant l’appétence des banques pour une clientèle plus large, primo-accédante ou non » indique Sandrine Allonier, directrice des partenariats bancaires de Vousfinancer.com.

Le courtier indique qu’ il est aujourd’hui possible d’emprunter en moyenne à 2,2 % sur 20 ans mais également à moins de 2 % dans certaines villes, même avec des revenus « dans la moyenne » et 10 % d’apport. C’est le cas à Marseille (1,80%), à Nîmes (1,85 %) ou à Rennes (1,95 %).

Lyon, deuxième ville en termes de revenus

Si l’on observe la carte de France par ville dressée par Vousfinancer.com, Lyon se situe, en termes de revenus mensuels moyen par ménage, immédiatement derrière Paris, et devant Bordeaux, avec 2377€, contre 3340€ dans la capitale et 2237€ dans le chef-lieu de la Région Aquitaine-Limousin-Poitou Charentes. Or, en termes de pouvoir d’achat immobilier avec 10% d’apport, le rapport est inverse, Lyon (40 m²) devançant Paris (26 m²), mais s’inscrivant derrière Bordeaux (41.9 m²).

En Région Auvergne Rhône-Alpes, le même phénomène est observé, Lyon devançant ainsi nettement les autres villes régionales en termes de revenus, Grenoble (2972€), Clermont-Ferrand (1821€) ou Saint-Etienne (1736€). Mais là aussi, le rapport en termes de pouvoir d’achat immobilier est inversement proportionnel. La capacité d’emprunt pour le stéphanois est certes seulement de 112.185€, mais ce dernier peut ainsi acheter 82.4 m² avec 10% d’apport, du fait de prix au m² quasiment trois fois inférieurs aux prix lyonnais. Dans sa ville, Le lyonnais aura une capacité d’emprunt de 155.036€ mais pourra se payer seulement, avec la même part d’apport, 40.1 m². A Clermont, le ménage disposera d’une capacité d’emprunt de 117.656€ mais pourra acquérir un bien de 58.4 m². Enfin, à Grenoble, le ménage pourra emprunter 126.266€ et acheter ainsi un bien de 48.6 m².

| Tweet |

Si vous avez apprécié cet article, s'il vous plait, prenez le temps de laisser un commentaire ou de souscrire au flux afin de recevoir les futurs articles directement dans votre lecteur de flux.

La Banque de France confirme la baisse des taux de crédit immobilier

Selon la dernière étude mensuelle sur les crédits aux particuliers, les taux ont reculé en février, une première depuis deux ans. La production de prêts, elle, reste à un plus bas depuis 2014.

Les taux d’usure continuent d’augmenter au 2e trimestre 2024

Les taux d’usure ont été, comme chaque trimestre, relevés. Au-delà d’une maturité de 10 ans, ceux-ci sont désormais clairement au-delà de la barre des 6%.

«La situation s’améliore» sur le front des taux, selon Meilleurtaux

Le courtier a fait part mardi de son 39e observatoire du crédit immobilier.

Immobilier : Banque Populaire AURA ne voit pas de reprise en 2024

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

Les crédits aux particuliers sous les 10 milliards d’euros en janvier

La Banque de France a fait état de sa note mensuelle sur le crédit aux particuliers.

Nouvelle baisse des taux en février

L’observatoire Crédit Logement/CSA a fait part de son point mensuel sur le crédit immobilier.

Nouvelles baisses des taux de crédit immobilier en mars

C’est le constat dressé en ce début de mois par les baromètres de différents courtiers en crédit immobilier.

Une production de crédits l’habitat de 153 milliards d’euros en 2023

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Des baisses de taux de crédit immobilier dans toutes les régions

C’est ce que confirme Empruntis, qui évoque une « nouvelle dynamique » après une période d’accalmie.

C’est ce que confirme Empruntis, qui évoque une « nouvelle dynamique » après une période d’accalmie.

La production de crédit à l’habitat poursuit son repli

La production de crédits à l’habitat hors renégociations a atteint un nouveau plus bas depuis 2014 en novembre. Les taux, eux, sont en baisse en ce début d’année selon les courtiers, ce qui pourrait augurer d’un retour des banques sur ce segment de marché.

Retour à une publication trimestrielle pour le taux d’usure

C’est ce qu’a confirmé la Banque de France ce jeudi.

C’est ce qu’a confirmé la Banque de France ce jeudi.

2024, année de baisse des taux ?

Plusieurs banques ont fait part de fortes baisses de leurs grilles, selon le courtier Emprunt Direct.

Une production de crédits à l’habitat qui se stabilise

La production hors renégociations est ressortie stable en octobre à 9,2 milliards d’euros.

Crédit immobilier : ralentissement de la hausse des taux

Les taux ralentissent en ce début de mois, selon les premiers barèmes reçus en ce début de mois de décembre.

Crédit immobilier : le HCSF procède à des ajustements à la marge

Le Haut Conseil de stabilité financière a décidé d’apporter trois ajustements techniques à la norme encadrant la délivrance de crédit, prenant acte de difficultés dans l’utilisation des dérogations et de la dynamique du marché. Les courtiers Cafpi, Empruntis et Meilleurtaux ont toutefois fait part d’une certaine déception.

Le Haut Conseil de stabilité financière a décidé d’apporter trois ajustements techniques à la norme encadrant la délivrance de crédit, prenant acte de difficultés dans l’utilisation des dérogations et de la dynamique du marché. Les courtiers Cafpi, Empruntis et Meilleurtaux ont toutefois fait part d’une certaine déception.

Commentaires

Pas encore de commentaire.

Laisser un commentaire