Crédit immobilier : pour Meilleurtaux.com, 2018 sera un bon cru

Meilleurtaux.com a présenté ce mardi son 27ème observatoire du crédit immobilier.

Meilleurtaux.com a publié ce mardi son 27ème observatoire du crédit immobilier. L’intermédiaire prévoit qu’après deux années exceptionnelles, 2018 « devrait finalement être un bon cru », à la faveur d’une baisse des taux, qui atteignent leurs précédents plus bas. « Après un début d’année relativement stable, les taux des crédits ont baissé légèrement à partir du mois de juin permettant d’atteindre les précédents records d’octobre 2016. Cependant, force est de constater que les marges des banques se resserrent et qu’à mi-octobre, les banques sont plus en ligne avec leurs objectifs commerciaux qu’elles ne l’étaient durant l’été », note Maël Bernier, directrice de la communication et porte-parole de Meilleurtaux.com. « Aussi, elles consentent toujours des efforts notables sur les taux avec des décotes importantes mais clairement plus pour les meilleurs profils », ajoute-t-elle.

La demande reste active, avec, lors des 9 premiers mois de l’année, une hausse de 21% de dossiers de crédits immobiliers déposés (« chauds » et « froids »). Mais les demandes avec compromis signé sont toutefois en baisse de 10% par rapport à la même période l’an passé, indique l’intermédiaire.

Les conditions d’octroi restent pour leur part globalement inchangées. « La braderie sur les taux continue », souligne Meilleurtaux. Cependant, si les banques sont toujours prêtes à faire des efforts, le spécialiste note qu’il est aujourd’hui difficile pour elles de « descendre plus bas » et les fortes décotes sont plus concentrées sur des profils plus ciblés.

Un point haut pour la capacité d’emprunt

« La capacité d’emprunt a retrouvé son point le plus haut. Pour un même emprunt, les revenus nécessaires ont diminué de 30% en 10 ans. La capacité d’emprunt n’a presque jamais été aussi élevée, exception faite d’octobre 2016 », note le président de Meilleurtaux.com, Hervé Hatt. « En 10 ans, les revenus nécessaires ont, pour un emprunt de 200 000€, baissé de plus de 1000€ ! », note Maël Bernier.

La structure note qu’il est par ailleurs « important de noter que cette situation exceptionnelle de financement à bas coût a relancé la demande des renégociations de crédit qui est à nouveau en forte progression avec +50% en septembre 2018 par rapport à septembre 2017. Cela concerne 22% des demandes en 2018 et le gain moyen sur le coût du crédit s’élève à 16 000€ ».

Côté assurance emprunteur, le raz-de-marée « Bourquin » n’a pas eu lieu. « Nous constatons aujourd’hui un faible niveau de demandes : celles relatives à la résiliation ne représentent que 20% des demandes d’assurance et sont même en recul par rapport au 1er trimestre 2018 », note Hervé Hatt, le président de Meilleurtaux.com. Maël Bernier explique ce fait par « la méconnaissance encore forte du dispositif par les détenteurs d’un crédit », et par le fait qu’il y a finalement « peu de traitement médiatique depuis l’effet d’annonce en janvier ». Enfin, les banques n’ont pas réellement intérêt à informer leurs clients, et « le flou sur la date anniversaire ne permet pas aux détenteurs d’un crédit de savoir facilement quand débuter les démarches », indique la spécialiste.

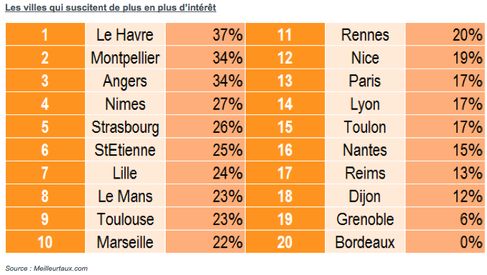

Disparité dans l’attractivité des villes

L’intermédiaire note une disparité dans l’attractivité des villes, avec des progressions disparates. La demande de financement dans les grandes villes progresse de 19% par rapport à la même période l’an dernier. 30% de la demande est concentrée sur Paris, tandis que Marseille arrive en seconde position avec 11% des demandes, suivie de Lyon (8%), Toulouse (7%), Montpellier (6%) et Nantes (5%). Bordeaux n’arrive que 8ème du classement avec 4% des demandes « grandes villes ».

Les villes moyennes aux prix encore peu élevés augmentent fortement, tandis que les grandes villes se maintiennent, sauf Bordeaux pour laquelle le phénomène semble s’essouffler. C’est ainsi la seule ville où la demande reste stable par rapport à l’année 2017, selon l’intermédiaire.

Selon le courtier, 2018 restera un bon cru, les conditions d’emprunt exceptionnelles ayant très nettement contribué à soutenir la demande. Les décotes et les produits longs notamment 25 ans ont été multipliés, les banques ayant consenti de gros efforts. « Rappelons-le : un emprunteur capté aujourd’hui via son crédit immobilier, sera ensuite engagé pour plusieurs années de vie bancaire », souligne Hervé Hatt. L’intermédiaire table sur un marché qui va conserver son dynamisme, le marché restant sain, notamment en régions et dans les villes moyennes. L’achat se rentabilise très vite au regard de la location. Selon Maël Bernier, « les taux devraient donc rester sous la barre des 2% jusqu’à la fin du premier trimestre 2019, et s’ils venaient à remonter, cela serait progressif ».

| Tweet |

Si vous avez apprécié cet article, s'il vous plait, prenez le temps de laisser un commentaire ou de souscrire au flux afin de recevoir les futurs articles directement dans votre lecteur de flux.

Une reprise de la production de crédit immobilier au 1er trimestre

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

La Banque de France confirme la baisse des taux de crédit immobilier

Selon la dernière étude mensuelle sur les crédits aux particuliers, les taux ont reculé en février, une première depuis deux ans. La production de prêts, elle, reste à un plus bas depuis 2014.

Les taux d’usure continuent d’augmenter au 2e trimestre 2024

Les taux d’usure ont été, comme chaque trimestre, relevés. Au-delà d’une maturité de 10 ans, ceux-ci sont désormais clairement au-delà de la barre des 6%.

«La situation s’améliore» sur le front des taux, selon Meilleurtaux

Le courtier a fait part mardi de son 39e observatoire du crédit immobilier.

Immobilier : Banque Populaire AURA ne voit pas de reprise en 2024

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

Les crédits aux particuliers sous les 10 milliards d’euros en janvier

La Banque de France a fait état de sa note mensuelle sur le crédit aux particuliers.

Nouvelle baisse des taux en février

L’observatoire Crédit Logement/CSA a fait part de son point mensuel sur le crédit immobilier.

Nouvelles baisses des taux de crédit immobilier en mars

C’est le constat dressé en ce début de mois par les baromètres de différents courtiers en crédit immobilier.

Une production de crédits l’habitat de 153 milliards d’euros en 2023

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Des baisses de taux de crédit immobilier dans toutes les régions

C’est ce que confirme Empruntis, qui évoque une « nouvelle dynamique » après une période d’accalmie.

C’est ce que confirme Empruntis, qui évoque une « nouvelle dynamique » après une période d’accalmie.

La production de crédit à l’habitat poursuit son repli

La production de crédits à l’habitat hors renégociations a atteint un nouveau plus bas depuis 2014 en novembre. Les taux, eux, sont en baisse en ce début d’année selon les courtiers, ce qui pourrait augurer d’un retour des banques sur ce segment de marché.

Retour à une publication trimestrielle pour le taux d’usure

C’est ce qu’a confirmé la Banque de France ce jeudi.

C’est ce qu’a confirmé la Banque de France ce jeudi.

2024, année de baisse des taux ?

Plusieurs banques ont fait part de fortes baisses de leurs grilles, selon le courtier Emprunt Direct.

Une production de crédits à l’habitat qui se stabilise

La production hors renégociations est ressortie stable en octobre à 9,2 milliards d’euros.

Crédit immobilier : ralentissement de la hausse des taux

Les taux ralentissent en ce début de mois, selon les premiers barèmes reçus en ce début de mois de décembre.

Commentaires

Pas encore de commentaire.

Laisser un commentaire