2012, « probablement une année de mauvaise qualité »

Pour Michel Mouillart, professeur d'économie à l'université Paris-X- Nanterre, le marché immobilier devrait, en 2012, subir les conséquences de la baisse de la demande et des diverses mesures prises par le gouvernement en fin d’année dernière.

Comment évolue le marché immobilier en ce début d’année ?

Nous sommes sur un marché qui n’est pas bon, ce qui se traduit de trois manières. D’abord par une chute de la demande. Lors de la présentation de l’Observatoire du Crédit des ménages, nous avons montré que les perspectives de la demande sur les 6 premiers mois de l’année 2012 sont pratiquement à leur point le plus bas depuis la fin des années 80. C’est donc une demande qui a encaissé durement les conséquences de la crise de la dette. Deuxièmement, on a bien vu que cette crise a entrainé des conséquences du côté de l’offre, puisque les autorités monétaires ont, à plusieurs reprises, souligné la nécessité de réduire les durées des prêts accordés, et d’être plus exigeantes en matière d’apport personnel. Depuis l’automne dernier, on voit bien que les clientèles qui réalisent des projets ne sont plus comme avant : des apports personnels plus importants, un déplacement dans les échelles de prix. Ce sont des clients qui sont, à cet égard-là, plus conformes aux recommandations des autorités monétaires. Enfin, les pouvoirs publics ont fait un certain nombre d’annonces à l’automne 2011, qui ont modifié sans aucun doute les stratégies des ménages. Beaucoup de choses ont été dites sur la réforme des plus-values immobilières. Néanmoins, les notaires n’ont jamais dit que cela avait eu un impact sur l’activité. Ce n’est pas cela qui a sensiblement transformé l’activité du marché. En revanche, il y a deux annonces qui ont joué : d’abord, l’annonce, comme à la fin de l’année 2010 d’un rabotage du dispositif Scellier, et surtout l’annonce de la suppression du PTZ+ dans l’ancien, et de sa reconfiguration dans le neuf. Ces annonces ont amené la demande à réaliser tout ce qu’elle avait la possibilité de faire fin 2011. Nous avons eu une fin d’année 2011 meilleure que ce que l’on pouvait attendre. Or, ce qui a été fait fin 2011 ne sera pas fait fin 2012. Nous récupérons donc au début de cette année les conséquences de ces trois choses-là. L’année 2012 qui est en train de s’écrire sera probablement une année de mauvaise qualité.

La baisse des maturités des emprunts immobiliers a-t-elle eu un impact négatif sur le marché ?

On n’observe pas une détérioration de la solvabilité de la demande, mais une transformation de la nature des clientèles, c’est totalement différent… Quand on mesure des durées plus courtes, ce n’est pas forcément parce que les établissements ont réduit la durée des prêts qu’ils accordent, ce qu’ils ne font pas. C’est tout simplement parce que l’on a des ménages qui s’endettent sur des durées plus courtes qu’auparavant, c’est totalement différent. Donc le fait que l’on observe des durées plus courtes en moyenne n’est pas associé à une dégradation de la solvabilité de cette demande.

Vous notiez il y a quelques jours que, contrairement à ce qui était attendu, la dégradation de la note n’avait pas eu d’effet notable sur le marché…

Avant la dégradation de la note de S&P, on entendait que cela allait être épouvantable, et que les taux allaient exploser… Ce n’est pas comprendre comment fonctionnent les marchés. Tous les économistes qui connaissent ces marchés avaient bien dit que la perspective de la dégradation avait déjà été intégrée, et qu’à partir de là, cela n’aurait quasiment pas d’incidence. Il faut se souvenir qu’il y a plusieurs agences de notation, mais qu’il n’y en a qu’une qui a dégradé la note de la France, pas les autres. C’est ce que les marchés ont bien compris. La question de la note qui a été accordée par une agence n’a pas directement d’effet sur ce que sont les conditions de crédit des emprunteurs.

Y a-t-il une relation mécanique entre les taux de l’OAT et les barèmes de crédit ?

Il y a un lien, mais sans effet mécanique. Sur des périodes longues, on s’aperçoit que le profil des taux des crédits immobiliers épouse à peu près, à un différentiel près, le profil de l’OAT. Sauf qu’il y a beaucoup de périodes où ce n’est pas vrai… Depuis le début des années 2000, on se rend compte que c’est vrai sur un tiers du temps, que ce n’est pas vrai sur un tiers du temps, et qu’on ne sait pas sur l’autre tiers du temps. On peut en tirer la conséquence que l’on veut. Il y a un signal qui est donné lorsque le taux de l’OAT se modifie. Ce signal n’est pas obligatoirement répercuté par tous les établissements de crédit, ne serait-ce que parce que tous les établissements de crédit n’ont pas tous la même structure de financement des prêts qui sont accordés à l’économie.

Voyez-vous une amélioration des perspectives sur le marché résidentiel sur la seconde partie de l’année ?

Il y a trois ingrédients principaux qui sont derrière la compréhension du mouvement que l’on est en train d’observer : d’abord, il y a une demande qui a été durement éprouvée par le déclenchement de la crise de la dette souveraine. Ensuite, nous avons des établissements de crédit qui modifient leurs pratiques, du fait de la mise en œuvre des accords de Bâle 3 et des recommandations des autorités monétaires. L’Etat a en outre modifié à nouveau la nature des aides et soutiens qu’il accorde aux secteurs de l’immobilier résidentiel privé. Si vous voyez dans le second semestre de quoi modifier une de ces trois contraintes, peut-être y aura-t-il une amélioration. Si la crise de la dette s’évapore, si les perspectives de redémarrage de l’économie s’améliorent de manière substantielle, si les pouvoirs redressent leur engagement dans le marché du logement de manière très marquée, et si, enfin, les ménages retrouvent un optimisme nécessaire et indispensable, alors oui, il peut y avoir amélioration… Mais quelle est la crédibilité d’un tel scénario ?

Vous ne croyez donc pas à cette éventualité?

Je pense ne pas être le seul. Lorsqu’on regarde les prévisions de la Banque Mondiale, du FMI ou de la Banque Centrale Européenne, on n’a pas l’impression que ce scénario optimiste et volontariste ait une probabilité très élevé de réalisation.

Sur le marché de la location, est-ce que le fait que certaines personnes décident de différer leur achat immobilier peut avoir un impact sur le marché locatif, via une pression sur la demande et donc les prix des loyers?

Non, il n’y a pas beaucoup de lien. Je dirais même qu’il n’y en a pratiquement pas. En termes quantitatif, nous avons des ménages qui effectuent à peu près 850.000 à 900.000 opérations dans le neuf et dans l’ancien. On a sur ce chiffre, 600.000 accédants à la propriété. Dans l’hypothèse haute où 100.000 abandonnent leur projet, la moitié sont des ménages qui auront revendu au préalable un bien immobilier. Ceux-là ne sont pas concernés : en revanche, ce sont les 50.000 locataires qui souhaitent accéder à la propriété qui sont concernés. Il faut comparer ce chiffre aux 1.6 million de baux qui sont signés dans l’année. On veut laisser croire que 2 à 3% de la demande va totalement modifier le fonctionnement du marché. Ces marchés de la location et de l’accession sont bien en phase simplement parce que lorsque l’économie marche bien et que les conditions de crédit sont bonnes, non seulement les ménages accèdent plus fortement à la propriété, mais en plus les candidats à la location sont plus nombreux à tenter une nouvelle opération.

Est-ce que la disparition à terme de dispositifs de défiscalisation comme le Scellier, pourrait, de son côté, avoir un impact sur le marché de la location ?

On peut faire le même calcul. 60.000 biens sont mis en location par an à la suite d’un dispositif de défiscalisation, rapportés à 1.6 million de baux. Nous sommes dans le même ordre d’idée que l’exemple précédent. Au bout de 20 ans ou 30 ans, cela pourrait avoir une incidence, mais 1 an ou 6 mois après, ça relève plutôt de l’épaisseur du trait. Si vous cumulez les excès sur 25 ou 30 années, il y aura un effet important, mais pas à court terme.

| Tweet |

Si vous avez apprécié cet article, s'il vous plait, prenez le temps de laisser un commentaire ou de souscrire au flux afin de recevoir les futurs articles directement dans votre lecteur de flux.

Le prix médian des appartements a reculé de 5,1% à Lyon en 2023

Le prix du m² repasse sous les 5.000€, selon les notaires du Rhône qui organisaient jeudi leur traditionnelle conférence de presse de présentation des chiffres de l’immobilier.

Le prix du m² repasse sous les 5.000€, selon les notaires du Rhône qui organisaient jeudi leur traditionnelle conférence de presse de présentation des chiffres de l’immobilier.

La rue Gasparin, artère la plus chère de Lyon

C’est le constat dressé par Meilleurs Agents, qui a publié son classement des rues les plus chères au sein des 50 plus grandes métropoles de France. La rue la plus chère parmi ces grandes villes est la rue de Furstemberg (24.272€/m²), située dans le 6ème arrondissement de Paris.

Les prix de l’immobilier ont reculé de 9,3% à Lyon en 2023

La baisse des prix a accéléré en France au 4e trimestre, selon les indices Notaires-INSEE. Sur la période, le recul des prix des logements anciens atteint 1,8%. Les prix chutent de 4% en rythme annuel en France.

La baisse des prix a accéléré en France au 4e trimestre, selon les indices Notaires-INSEE. Sur la période, le recul des prix des logements anciens atteint 1,8%. Les prix chutent de 4% en rythme annuel en France.

Vers une poursuite de la baisse des prix de l’immobilier à Lyon et Saint-Étienne

Selon la dernière note de conjoncture des notaires, 2023 pourrait se conclure par un total de 860.000 transactions. Et le reflux des prix observé l’année dernière devrait se poursuivre, au vu des avant-contrats.

Selon la dernière note de conjoncture des notaires, 2023 pourrait se conclure par un total de 860.000 transactions. Et le reflux des prix observé l’année dernière devrait se poursuivre, au vu des avant-contrats.

Baisse des ventes et des prix de l’immobilier dans le Rhône en 2023

C’est ce qu’a indiqué la FNAIM dans sa note de conjoncture à Lyon et le Rhône.

L’Alliance pour le logement tire la sonnette d’alarme

Le collectif regroupant les principales fédérations de la filière organisait ce mercredi une conférence de presse.

La FNAIM prévoit une accélération de la baisse des prix en 2024

La fédération nationale de l’immobilier a fait état ce mardi de son bilan de l’année immobilière. Elle anticipe une nouvelle année de recul des volumes, après 875.000 transactions actées en 2023.

Chute des ventes mais recul limité des prix immobiliers en 2023, selon LPI/iad

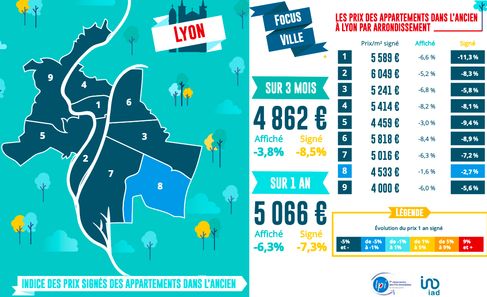

Le baromètre a, au cours de la semaine, divulgué son baromètre des prix au niveau national. La baisse des prix n’est pas uniforme, en France et en Auvergne-Rhône-Alpes.

Le baromètre a, au cours de la semaine, divulgué son baromètre des prix au niveau national. La baisse des prix n’est pas uniforme, en France et en Auvergne-Rhône-Alpes.

Century 21 fait état de baisses de prix encore trop limitées

Le réseau d’agences franchisées a dressé un bilan de l’activité du marché immobilier en 2023.

Le réseau d’agences franchisées a dressé un bilan de l’activité du marché immobilier en 2023.

2024, une « nouvelle année charnière pour l’immobilier »

Le réseau coopératif a en effet fait un bilan des tendances de l’année 2023 en matière d’immobilier résidentiel et émis de premières prévisions pour 2024.

Le réseau coopératif a en effet fait un bilan des tendances de l’année 2023 en matière d’immobilier résidentiel et émis de premières prévisions pour 2024.

Un nombre de biens à vendre en nette hausse

Bien’ici a récemment communiqué son bilan de l’année 2023 en matière d’immobilier.

Bien’ici a récemment communiqué son bilan de l’année 2023 en matière d’immobilier.

Les indices de prix des logements Notaires-Insee en recul

Les indices des prix des logements dévoilés par l’INSEE sont en baisse en France, en Auvergne-Rhône-Alpes et à Lyon au troisième trimestre 2023.

Nette hausse des ventes de logements étiquetés F et G

Les notaires de France ont fait part en fin de semaine dernière de l’étude « la valeur verte des logements en 2022 ». Les logements étiquetés F ou G représentent plus de 10% du parc dans certaines villes d’Auvergne-Rhône-Alpes.

Les notaires de France ont fait part en fin de semaine dernière de l’étude « la valeur verte des logements en 2022 ». Les logements étiquetés F ou G représentent plus de 10% du parc dans certaines villes d’Auvergne-Rhône-Alpes.

53% des français n’ont pas encore décidé de louer leur bien pour les JO

C’est le constat dressé par Orpi, qui a interrogé 444 de ses clients sur leurs intentions à l’approche de la période des Jeux Olympiques.

C’est le constat dressé par Orpi, qui a interrogé 444 de ses clients sur leurs intentions à l’approche de la période des Jeux Olympiques.

Immobilier : recul conjoint des prix et des volumes en 2023

Les notaires de France ont dévoilé ce lundi leur bilan immobilier de l’année, et fait part de premières tendances pour le début de l’année 2024.

« 2012, probablement une année de mauvaise qualité » … ça dépend de quel point de vue on se place.

Pourquoi toujours vouloir souhaiter plus de transactions et des prix qui augmentent sans arrêt… On est déjà à des niveaux délirants, que ça se calme c’est plutôt une bonne nouvelle, non? … enfin, ça dépend du point de vue…