Les crédits immobiliers au plus bas

Le coût du crédit est passé sous la barre des 3% en mai permettant aux candidats à l’achat d’un appartement ou d’une maison de s’endetter davantage. Une tendance qui pourrait durer.

Emprunter pour acheter un bien immobilier n’a jamais été aussi bon marché. Selon l'Observatoire crédit logement, les taux de crédit immobiliers accordés aux particuliers hors assurance et coût de sûreté, sont passés sous la barre des 3% à 2,97% en moyenne au mois de mai. C’est du jamais vu. Une tendance qui pourrait s’installer dans la durée car chaque mois, c’est à un nouveau record à la baisse que l’on assiste. En avril déjà cette moyenne était tombée à 3%. En un peu plus d'an, les taux ont chuté de plus 1%. Ils se situaient à 4% en moyenne en janvier 2012. Des conditions qui favorisent l’accession à la propriété des ménages peu aisés. La part de l’apport personnel a en effet reculé de 7,8% depuis le début de l’année sur un an.

L'Observatoire crédit logement avance deux explications à cette baisse. Il y a d’abord la «volonté des établissements de crédit de soutenir l'activité de marchés en forte contraction et par le très bas niveau de sinistralité des emprunteurs». Une politique qui semble porter ses fruits puisque la production de crédits a progressé de 16,8% au cours du dernier trimestre par rapport au trimestre précédent. Mais, sur un an, le nombre de crédits accordés a reculé de 7,5%. Autre explication, le recul du taux de l'OAT à 10 ans, sur lesquels sont indexés les prêts à long terme.

Il faut cependant noter que le coût de l’emprunt pour l’achat d’un logement neuf a progressé à 3,04% en moyenne en mai contre 3% en avril. Une tension dans le neuf qui se ressent également au niveau de l’allongement de la durée des emprunts. Elle est passée à 18,5 années en moyenne. Dans l’ancien, c’est le phénomène inverse. La durée moyenne d’emprunt est en effet passée à 17,7 ans en mai, contre 17,9 en avril.

| Tweet |

Si vous avez apprécié cet article, s'il vous plait, prenez le temps de laisser un commentaire ou de souscrire au flux afin de recevoir les futurs articles directement dans votre lecteur de flux.

Les taux toujours en baisse, selon Meilleurtaux

Début juillet, des intermédiaires en crédit évoquaient de nouvelles baisses de taux, malgré les tensions observées sur le marché des obligations d’État. Meilleurtaux confirme ce biais après les élections.

Crédits à l’habitat : baisse des taux et de la production en mai

La Banque de France a fait état vendredi de son point mensuel sur les crédits aux particuliers.

La Banque de France a fait état vendredi de son point mensuel sur les crédits aux particuliers.

Les taux restent stables en juillet

C’est ce qu’ont indiqué ce lundi nombre d’intermédiaires en crédit, dont Vousfinancer.

Des taux de crédit immobilier encore en baisse en juin

C’est le constat dressé par plusieurs courtiers en crédit immobilier.

Nouveau plus bas depuis 10 ans pour la production de crédit immobilier

La Banque de France a fait part ce lundi de son point mensuel sur le crédit aux particuliers.

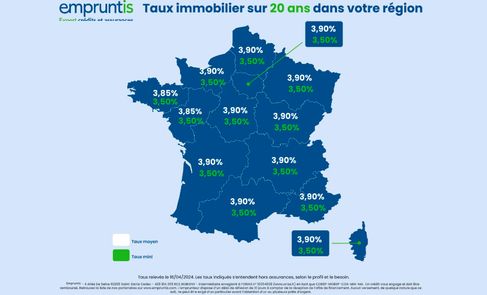

Baisse des taux en Auvergne-Rhône-Alpes

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Une reprise de la production de crédit immobilier au 1er trimestre

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

La Banque de France confirme la baisse des taux de crédit immobilier

Selon la dernière étude mensuelle sur les crédits aux particuliers, les taux ont reculé en février, une première depuis deux ans. La production de prêts, elle, reste à un plus bas depuis 2014.

Les taux d’usure continuent d’augmenter au 2e trimestre 2024

Les taux d’usure ont été, comme chaque trimestre, relevés. Au-delà d’une maturité de 10 ans, ceux-ci sont désormais clairement au-delà de la barre des 6%.

«La situation s’améliore» sur le front des taux, selon Meilleurtaux

Le courtier a fait part mardi de son 39e observatoire du crédit immobilier.

Immobilier : Banque Populaire AURA ne voit pas de reprise en 2024

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

Les crédits aux particuliers sous les 10 milliards d’euros en janvier

La Banque de France a fait état de sa note mensuelle sur le crédit aux particuliers.

Nouvelle baisse des taux en février

L’observatoire Crédit Logement/CSA a fait part de son point mensuel sur le crédit immobilier.

Nouvelles baisses des taux de crédit immobilier en mars

C’est le constat dressé en ce début de mois par les baromètres de différents courtiers en crédit immobilier.

Une production de crédits l’habitat de 153 milliards d’euros en 2023

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Commentaires

Pas encore de commentaire.

Laisser un commentaire