Les modalités du PTZ+ en 2013

A partir du 1er janvier 2013, le PTZ+ sera plus concentré sur l’accession sociale à la propriété. Etat des lieux du nouveau dispositif.

C’est l’une des réformes qui entreront en vigueur au 1er janvier 2013. Le prêt à taux zéro (PTZ+) a en effet été refondu pour plus concentrer les efforts de l’Etat sur l’accession sociale à la propriété. Les ménages modestes devraient logiquement être plus favorisés par la nouvelle mouture de ce dispositif. Le ministère du logement a communiqué hier les nouveaux paramètres de ce dernier.

Les principales caractéristiques du PTZ+, néanmoins, subsisteront. Le dispositif, qui consiste en un un prêt sans intérêts aidé par l’Etat, restera accessible aux opérations réalisées dans l’immobilier neuf. Seuls les achats d’un logement social et celui d'un logement faisant l'objet de travaux de rénovation très lourds resteront concernés par le PTZ+.

Conditions d’éligibilité

Le PTZ+ doit servir à acheter le terrain et construire, à acquérir un logement neuf non encore occupé ou un logement social dans l'ancien, ou encore à transformer un local en logement. Il peut également servir à rénover très lourdement un logement (remis à neuf au sens de la TVA) ou à acquérir un logement qui vient de subir une telle rénovation.

Il reste en outre réservé aux « primo-accédants ». Ces derniers ne paieront pas, pour celui-ci, de frais de dossier. Son montant et ses conditions de remboursement varient notamment en fonction des revenus, du nombre de personnes destinées à occuper le logement, et de sa localisation. Les ressources maximales correspondent à un plafond fixé en fonction de la localisation du logement et de la composition du ménage. Voici le plafond de ressources en euros:

| Zone | Zone A | Zone B1 | Zone B2 | Zone C |

|---|---|---|---|---|

| 1 personne | 36.000 | 26.000 | 20.000 | 18.500 |

| 2 personnes | 50.400 | 36.400 | 28.000 | 25.900 |

| 3 personnes | 61.200 | 44.200 | 34.000 | 31.450 |

| 4 personnes | 72.000 | 52.000 | 40.000 | 37.000 |

| 5 personnes | 82.800 | 59.800 | 46.000 | 42.550 |

| 6 personnes | 93.600 | 67.600 | 52.000 | 48.100 |

| 7 personnes | 104.400 | 75.400 | 58.000 | 53.650 |

| 8 personnes | 115.200 | 83.200 | 64.000 | 59.200 |

Le montant des revenus pris en compte correspond soit à la somme des revenus fiscaux de référence du ou des emprunteurs auxquels s’ajoutent, le cas échéant, ceux de l’ensemble des personnes destinées à occuper le logement à titre de résidence principale, soit au « revenu plancher », égal au coût total de l’opération divisé par 10.

Montant et plafonds

Le montant du prêt consiste en un pourcentage du montant de l’opération, appelée quotité. Celle-ci est plafonnée. Pour un logement social dans l'ancien, la quotité est maintenue à 10 %, où que soit situé le logement. Pour le neuf, ces pourcentages et plafonds varient suivant la localisation du bien acquis. Les pourcentages 2013 sont présentés dans ce tableau.

| Zone A | 33% |

|---|---|

| Zone B1 | 26% |

| Zone B2 | 21% |

| Zone C | 18% |

Le montant ne peut dépasser le montant du ou des autres prêts, d’une maturité au moins égale à deux ans, lesquelles concourent au financement de l’opération. On trouve, dans le tableau ci-dessous les plafonds en vigueur pour le PTZ+, qui n'ont pas changé par rapport à 2012. Les tableaux ci dessous présentent les plafonds en vigueur pour le PTZ+.

| Zone | Zone A | Zone B1 | Zone B2 | Zone C |

|---|---|---|---|---|

| 1 personne | 156.000 | 117.000 | 86.000 | 79.000 |

| 2 personnes | 218.000 | 164.000 | 120.000 | 111.000 |

| 3 personnes | 265.000 | 199.000 | 146.000 | 134.000 |

| 4 personnes | 312.000 | 234.000 | 172.000 | 158.000 |

| 5 personnes&+ | 359.000 | 269.000 | 198.000 | 182.000 |

Le remboursement

Le remboursement se fait en fonction de la situation financière du ménage, mais également de son lieu d’implantation. Le principe posé est que plus l’accédant est modeste, plus la durée de remboursement possible est importante, et va de 12 à 25 ans.

La banque détermine d’abord les revenus fiscaux du ménage, et se base sur l’avis d’imposition de leurs revenus de l’année N-2 (l’avant-dernière année précédant la demande de PTZ). Elle le comparera au dixième du montant de l’achat immobilier et retiendra la somme la plus élevée. Elle la divise par un coefficient familial (tableau ci-dessous), ce qui donne ainsi le quotient familial (tableau immobilier neuf, en dessous du premier tableau), qui est à la base du PTZ+.

| Personnes au foyer | Coefficient |

|---|---|

| 1 personne | 1 |

| 2 personnes | 1.4 |

| 3 personnes | 1.7 |

| 4 personnes | 2 |

| 5 personnes | 2.3 |

Le différé

Les conditions de remboursement du PTZ+ sont établies à la date d’émission de l’offre du prêt suivant la tranche à laquelle appartient le ménage. Sur les conditions de remboursement, un ménage dont les revenus se situent dans la tranche la plus basse (tranche 1) ne commencera à rembourser son PTZ+ qu’après une durée de 14 ans, contre 5 ans pour les ménages dont les revenus sont situés dans la 2e tranche.

Ceux disposant de revenus faibles pouvant désormais bénéficier d’un différé de remboursement de 100%. La tranche est déterminée suivant le revenu familiarisé, la localisation et le type de logement (voir tableau ci-dessous, uniquement valable pour l'immobilier neuf). Au cours de la période de différé, l’emprunteur ne paye aucune mensualité au titre du PTZ+.

| Tranche | Zone A | Zone B1 | Zone B2 | Zone C |

|---|---|---|---|---|

| 1 | ≤ 23 000 | ≤ 18 000 | ≤ 14 000 | ≤ 11 500 |

| 2 | ≤ 25 500 | ≤ 19 500 | ≤ 15 000 | ≤ 13 000 |

| 3 | ≤ 28 500 | ≤ 21 500 | ≤ 16 500 | ≤ 14 000 |

| 4 | ≤ 31 000 | ≤ 23 500 | ≤ 18 000 | ≤ 15 000 |

| 5 | ≤ 36 000 | ≤ 26 000 | ≤ 20 000 | ≤ 18 500 |

| inéligible | > 36 000 | > 26 000 | > 20 000 | > 18 500 |

| Tranche 2013 | Durée de la période de différé | Durée de la période de remboursement |

|---|---|---|

| 1 | 14 ans | 11 ans |

| 2 | 5 ans | 20 ans |

| 3 | - | 20 ans |

| 4 | - | 16 ans |

| 5 | - | 12 ans |

| Tweet |

Si vous avez apprécié cet article, s'il vous plait, prenez le temps de laisser un commentaire ou de souscrire au flux afin de recevoir les futurs articles directement dans votre lecteur de flux.

Les taux toujours en baisse, selon Meilleurtaux

Début juillet, des intermédiaires en crédit évoquaient de nouvelles baisses de taux, malgré les tensions observées sur le marché des obligations d’État. Meilleurtaux confirme ce biais après les élections.

Crédits à l’habitat : baisse des taux et de la production en mai

La Banque de France a fait état vendredi de son point mensuel sur les crédits aux particuliers.

La Banque de France a fait état vendredi de son point mensuel sur les crédits aux particuliers.

Les taux restent stables en juillet

C’est ce qu’ont indiqué ce lundi nombre d’intermédiaires en crédit, dont Vousfinancer.

Des taux de crédit immobilier encore en baisse en juin

C’est le constat dressé par plusieurs courtiers en crédit immobilier.

Une proposition de loi pour généraliser la portabilité

La FNAIM avait alerté depuis presque un an les pouvoirs publics sur le blocage du marché immobilier consécutif aux difficultés de financement.

Nouveau plus bas depuis 10 ans pour la production de crédit immobilier

La Banque de France a fait part ce lundi de son point mensuel sur le crédit aux particuliers.

Nouvelle baisse des taux en mai, selon les courtiers

Cafpi, Vousfinancer et Emprunt Direct ont tous constaté une nouvelle poussée baissière des taux de crédit immobilier au titre de ce mois.

Cafpi, Vousfinancer et Emprunt Direct ont tous constaté une nouvelle poussée baissière des taux de crédit immobilier au titre de ce mois.

Baisse des taux en Auvergne-Rhône-Alpes

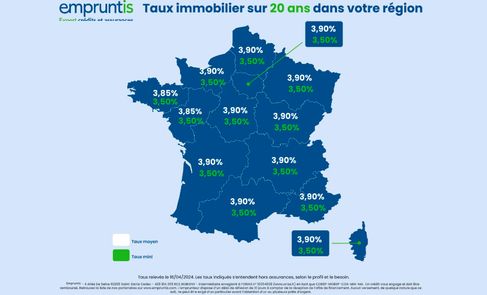

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Une reprise de la production de crédit immobilier au 1er trimestre

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

La Banque de France confirme la baisse des taux de crédit immobilier

Selon la dernière étude mensuelle sur les crédits aux particuliers, les taux ont reculé en février, une première depuis deux ans. La production de prêts, elle, reste à un plus bas depuis 2014.

La réforme du PTZ est actée

Le décret relatif aux prêts à taux zéro pour financer la primo-accession à la propriété est paru au Journal Officiel du 2 avril 2024.

L’APIC soutient une révision des dispositions applicables au HCSF

Caroline Arnould, présidente de association professionnelle des intermédiaires en crédits a été auditionnée dans le cadre de l’examen d’une proposition de loi portée par le député Lionel Causse.

Les taux d’usure continuent d’augmenter au 2e trimestre 2024

Les taux d’usure ont été, comme chaque trimestre, relevés. Au-delà d’une maturité de 10 ans, ceux-ci sont désormais clairement au-delà de la barre des 6%.

Logement : vers un nouveau zonage pour 800 communes

Le gouvernement propose le reclassement de communes en zone tendue, afin de répondre a la crise du logement.

«La situation s’améliore» sur le front des taux, selon Meilleurtaux

Le courtier a fait part mardi de son 39e observatoire du crédit immobilier.

Commentaires

Pas encore de commentaire.

Laisser un commentaire