Les taux de crédit immobilier se stabilisent

Pour l’ensemble des courtiers en crédit immobilier, la baisse des taux a tendance à ralentir depuis quelques semaines.

Après une baisse des taux de crédit immobilier observée à la rentrée, la diminution de ces derniers pourrait bien s’essouffler. C’est en substance le message de plusieurs courtiers, qui ont tour à tour publié leurs baromètres.

Le dernier point sur les taux en octobre réalisé par CSA / Crédit Logement montre une nouvelle baisse des taux en octobre. Mais celle-ci pourrait bien, selon l’ensemble des intermédiaires, ralentir ces prochains mois. Selon le dernier baromètre de Cafpi Lyon, on peut obtenir, sous certaines conditions de revenus et d’apport, des taux de 1.65% sur 10 ans, de 2% sur 15 ans, de 2.30% sur 20 ans, et de 2.55% sur 25 ans. Pour Ulrich Maurel, fondateur d'Immoprêt, la courbe des taux est encore un peu baissière : «la plupart des taux sont encore légèrement à la baisse ce mois-ci, excepté pour les prêts sur 25 ans dans le Nord et l'Ile-de-France. »

« Le ralentissement de la baisse des taux déjà observé en octobre s’est accentué en novembre (…) La baisse des taux qui s’était limitée à 5 à 10 points de base suivant les durées d’emprunt et le profil de l’emprunteur le mois dernier s’est encore érodée. Les quelques rares baisses observées sont surtout observées sur quelques maturités de dossiers, comme sur les prêts à 20 ans où les établissements bancaires ont baissé de 5 points de base les taux des bons et très bons dossiers» analyse pour sa part Emprunt Direct.

Stabilisation quasi-générale

On est ainsi loin des replis observés en cours d’été, lesquels arrivaient à dépasser les 10 points de base sur un mois sur certaines durées. « Du fait des nombreux rachats de prêt intervenus ces derniers mois et du faible niveau des taux, les banques restent pour l’heure largement en ligne avec leurs objectifs commerciaux annuels, ce qui ne les incite pas à faire de nouveaux efforts sur le front de l’acquisition client» pense Alban Lacondemine, président du courtier.

Pour Maël Bernier, directrice de la communication de Meilleurtaux.com, « il s’agit d’une stabilisation quasi-générale, assez classique en cette période de forte activité dans les réseaux bancaires ; le mois d’octobre ayant été très dense dans les banques en raison notamment des fortes vagues de renégociation». « Il est cependant intéressant de noter qu’une grande enseigne qui n’avait pas pratiqué de modifications à la baisse en septembre, a appliqué 0,20% sur toutes les durées y compris le 25 ans au mois d’octobre» relève de son côté Hervé Hatt, le président de Meilleurtaux.com.

Les taux à leur minimum?

Quid des prochains mois ? Selon Ulrich Maurel, les taux ne devraient guère bouger en cette fin d’année. « Jusque fin décembre, ces taux ne devraient pas connaître ni d'augmentation ni de baisse » pense-t-il. Au-delà, certains pensent que les banques préparent en ce moment leur premier trimestre.

Pour Thierry Bernard, président d’Empruntis, si les taux planchers sont arrivés au minimum, « les taux moyens devraient continuer à baisser sous l'effet du repositionnement de certaines enseignes ». En clair, plus d’établissements pourraient dans les prochains mois proposer les taux affichés actuellement par les établissements les plus agressifs en matière commerciale. Une sorte d’harmonisation à la baisse, le tout en bon ordre.

Les banques « ont, en 2014, connu un premier trimestre voire semestre difficile. Aucune envie de renouveler l'exercice en 2015, elles prennent donc les devants pour réussir leur 1er semestre et ainsi ne pas ‘courir après les dossiers clients’ au second semestre. Il y a donc fort à parier, vu le niveau des taux actuels et la stratégie des établissements bancaires, si les objectifs sont au rendez-vous, que les taux seront moins agressifs sur la seconde période de l'année » prédit déjà le courtier.

Les taux de crédit immobilier à Lyon et en Rhône-Alpes

| Tweet |

Si vous avez apprécié cet article, s'il vous plait, prenez le temps de laisser un commentaire ou de souscrire au flux afin de recevoir les futurs articles directement dans votre lecteur de flux.

Les taux toujours en baisse, selon Meilleurtaux

Début juillet, des intermédiaires en crédit évoquaient de nouvelles baisses de taux, malgré les tensions observées sur le marché des obligations d’État. Meilleurtaux confirme ce biais après les élections.

Crédits à l’habitat : baisse des taux et de la production en mai

La Banque de France a fait état vendredi de son point mensuel sur les crédits aux particuliers.

La Banque de France a fait état vendredi de son point mensuel sur les crédits aux particuliers.

Les taux restent stables en juillet

C’est ce qu’ont indiqué ce lundi nombre d’intermédiaires en crédit, dont Vousfinancer.

Des taux de crédit immobilier encore en baisse en juin

C’est le constat dressé par plusieurs courtiers en crédit immobilier.

Nouveau plus bas depuis 10 ans pour la production de crédit immobilier

La Banque de France a fait part ce lundi de son point mensuel sur le crédit aux particuliers.

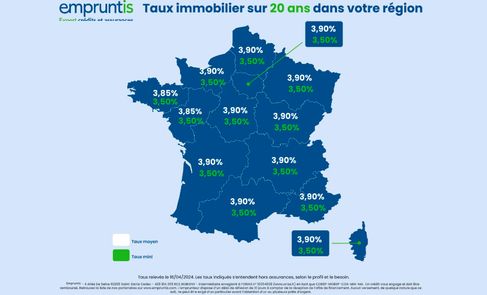

Baisse des taux en Auvergne-Rhône-Alpes

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Une reprise de la production de crédit immobilier au 1er trimestre

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

La Banque de France confirme la baisse des taux de crédit immobilier

Selon la dernière étude mensuelle sur les crédits aux particuliers, les taux ont reculé en février, une première depuis deux ans. La production de prêts, elle, reste à un plus bas depuis 2014.

Les taux d’usure continuent d’augmenter au 2e trimestre 2024

Les taux d’usure ont été, comme chaque trimestre, relevés. Au-delà d’une maturité de 10 ans, ceux-ci sont désormais clairement au-delà de la barre des 6%.

«La situation s’améliore» sur le front des taux, selon Meilleurtaux

Le courtier a fait part mardi de son 39e observatoire du crédit immobilier.

Immobilier : Banque Populaire AURA ne voit pas de reprise en 2024

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

Les crédits aux particuliers sous les 10 milliards d’euros en janvier

La Banque de France a fait état de sa note mensuelle sur le crédit aux particuliers.

Nouvelle baisse des taux en février

L’observatoire Crédit Logement/CSA a fait part de son point mensuel sur le crédit immobilier.

Nouvelles baisses des taux de crédit immobilier en mars

C’est le constat dressé en ce début de mois par les baromètres de différents courtiers en crédit immobilier.

Une production de crédits l’habitat de 153 milliards d’euros en 2023

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Commentaires

Pas encore de commentaire.

Laisser un commentaire