Taux de crédit immobilier: de nouvelles baisses en vue

Les taux de crédit poursuivent leur décrue, selon le dernier baromètre publié par Meilleurtaux.com.

Les taux de crédit immobilier ont diminué en août, selon le dernier baromètre publié par Meilleurtaux.com. Maël Bernier, directrice de la communication du courtier, précise ainsi que « l’Eté 2016 n’aura pas été synonyme de pause pour les taux des crédits immobiliers ». Et pour le Président de l’intermédiaire, Hervé Hatt, les baisses ont été au rendez-vous, Les taux, toutes durées confondues, affichant « des baisses comprises entre -0,02% et -0,10% selon les durées».

Les taux moyens s’établissent ainsi à 1,43% sur 15 ans (-0,02 % par rapport au mois dernier), à 1,64% sur 20 ans (-0,04 % par rapport au mois dernier), et à 1,90% sur 25 ans (-0,05 % par rapport au mois dernier).

Contrairement à la situation observée d’autres années, les mois d’été n’ont pas été synonymes d’une baisse de la demande, les candidats à l’acquisition comme à la renégociation étant restés nombreux et même très nombreux, avec une demande de financement immobilier pour le mois d’août 2016 en hausse de 56% par rapport au même mois en 2015, que le courtier estimait déjà « très fort en termes de demandes ».

L’intermédiaire n’a pas constaté d’arrêt dans la production. « Les banques ont en effet continué à rester agressives sur la conquête de nouveaux dossiers afin de ne pas prendre trop de retard dans leurs objectifs commerciaux qui rappelons-le aujourd’hui ne sont pas encore atteints pour 2016 » indique Meilleurtaux.com. Il se dit notamment optimiste, les banques disposant de deux mois pour finaliser leur production annuelle, car avec le délai de traitement classique, les dossiers déposés à partir de novembre entrent de fait dans la production 2017.

Ce dernier prévoit en outre de nouvelles baisses dans les semaines qui viennent. « Les premiers barèmes reçus font déjà état de nouvelles baisses comprises entre -0,10% et -0,40% selon les profils, et fait notable, les plus fortes baisses sont consenties aux profils dits standards» indique Maël Bernier. Ceci traduit le fait, selon Hervé Hatt, «que les établissements de crédit sont plus que jamais à la recherche de nouveaux clients finançables quels que soient leurs revenus». Les établissements disposent en cela de conditions favorables pour appliquer des taux toujours plus bas, les OAT restant bloquées sous la barre des 0,20%.

| Tweet |

Si vous avez apprécié cet article, s'il vous plait, prenez le temps de laisser un commentaire ou de souscrire au flux afin de recevoir les futurs articles directement dans votre lecteur de flux.

Les taux toujours en baisse, selon Meilleurtaux

Début juillet, des intermédiaires en crédit évoquaient de nouvelles baisses de taux, malgré les tensions observées sur le marché des obligations d’État. Meilleurtaux confirme ce biais après les élections.

Crédits à l’habitat : baisse des taux et de la production en mai

La Banque de France a fait état vendredi de son point mensuel sur les crédits aux particuliers.

La Banque de France a fait état vendredi de son point mensuel sur les crédits aux particuliers.

Les taux restent stables en juillet

C’est ce qu’ont indiqué ce lundi nombre d’intermédiaires en crédit, dont Vousfinancer.

Des taux de crédit immobilier encore en baisse en juin

C’est le constat dressé par plusieurs courtiers en crédit immobilier.

Nouveau plus bas depuis 10 ans pour la production de crédit immobilier

La Banque de France a fait part ce lundi de son point mensuel sur le crédit aux particuliers.

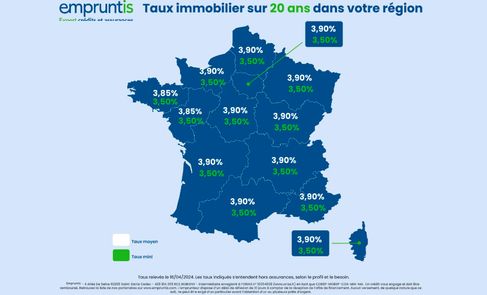

Baisse des taux en Auvergne-Rhône-Alpes

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Une reprise de la production de crédit immobilier au 1er trimestre

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

La Banque de France confirme la baisse des taux de crédit immobilier

Selon la dernière étude mensuelle sur les crédits aux particuliers, les taux ont reculé en février, une première depuis deux ans. La production de prêts, elle, reste à un plus bas depuis 2014.

Les taux d’usure continuent d’augmenter au 2e trimestre 2024

Les taux d’usure ont été, comme chaque trimestre, relevés. Au-delà d’une maturité de 10 ans, ceux-ci sont désormais clairement au-delà de la barre des 6%.

«La situation s’améliore» sur le front des taux, selon Meilleurtaux

Le courtier a fait part mardi de son 39e observatoire du crédit immobilier.

Immobilier : Banque Populaire AURA ne voit pas de reprise en 2024

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

Les crédits aux particuliers sous les 10 milliards d’euros en janvier

La Banque de France a fait état de sa note mensuelle sur le crédit aux particuliers.

Nouvelle baisse des taux en février

L’observatoire Crédit Logement/CSA a fait part de son point mensuel sur le crédit immobilier.

Nouvelles baisses des taux de crédit immobilier en mars

C’est le constat dressé en ce début de mois par les baromètres de différents courtiers en crédit immobilier.

Une production de crédits l’habitat de 153 milliards d’euros en 2023

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Commentaires

Pas encore de commentaire.

Laisser un commentaire