Des taux stables en novembre, vers une hausse en décembre

Les taux de crédit immobilier sont restés quasiment stables, selon le dernier observatoire CSA/Crédit Logement. Selon Emprunt Direct, ils pourraient s’afficher en hausse en décembre.

Les taux de crédit se sont stabilisés en novembre. Les prêts du secteur concurrentiel (hors assurance et coût des sûretés) ont légèrement reculé à 1.12% en moyenne, contre 1,13% en octobre, selon l’observatoire CSA/Crédit Logement. Depuis la fin de l’été, les taux des crédits immobiliers ne reculent plus que doucement, après plus de six mois d’un repli assez rapide, après une baisse de 30 points de base depuis le début de l’année. « Pour le 18ème mois consécutif, ils restent inférieurs au rythme annuel de l’inflation », note l’observatoire.

« La surabondance des ressources disponibles pour financer l’économie voulue par les autorités monétaires européennes alimente en effet la concurrence entre les banques. Et les seuils de l’usure pour des prêts immobiliers actuellement en vigueur favorisent le maintien des taux à bas niveau et favorisent la poursuite de leur baisse », ajoute-t-il.

Les trois quarts des ménages qui empruntent sur 15 ans bénéficient de prêts inférieurs à 1%. « En revanche, les emprunteurs du 4ème groupe supportent un taux dans la moyenne. Et au total, toutes durations à l’origine confondues, plus de la moitié des emprunteurs ont obtenu un crédit à un taux inférieur à 1% », note l’observatoire.

Côté production de crédits, après une période où dès le printemps 2018, les banques ont largement allégé leurs exigences en matière d’apport personnel, celle-ci s’est redressée dès le printemps 2019, « portée par le dynamisme de l’offre bancaire et le redressement du moral des ménages », indique-t-il. « Après sa pause estivale habituelle, la production a rebondi dès septembre, pour continuer à progresser rapidement en octobre. Et même si la demande s’est essoufflée en novembre, en rythme trimestriel glissant, la production progresse toujours rapidement, bénéficiant d’un nouvel accroissement du niveau moyen des prêts accordés. Dans le même temps, le nombre de prêts s’est aussi redressé », souligne CSA/Crédit Logement.

Hausse en décembre

En décembre, les banques ont toutefois affiché des taux en hausse, après avoir relevé déjà leurs grilles dans le courant du mois dernier indique Emprunt Direct. « Les taux de crédit immobilier ont de nouveau assez nettement augmenté en ce début de mois de décembre, comme en attestent les grilles communiquées en ce début de mois par les établissements bancaires partenaires d’Emprunt-Direct.com. On observe ainsi une nette augmentation des taux de l’ordre de 10 points de base pour tous les dossiers, y compris les meilleurs dossiers, qui voient également progresser leurs taux de manière importante », souligne l’intermédiaire.

« Après un début de temps fort habitat marqué par une nouvelle baisse des taux pour les emprunteurs, et de nouveaux planchers appliqués, les taux ont enregistré une augmentation depuis le milieu du mois d’octobre. La fin de taux planchers pratiqués par des établissements proactifs voulant doper leur production de crédit à l’habitat et le relèvement par ceux-ci consécutivement à l’atteinte de leurs objectifs de production, ont sonné le glas du mouvement baissier. En cette fin d’année, la sélectivité est de mise avec des banques bien plus restrictives en termes d’apport personnel et de revenus », souligne Alban Lacondemine, président fondateur d’Emprunt Direct.

Ceci fait suite selon Emprunt Direct « à un changement profond en matière de taux sur les marchés obligataires, lesquels ont nettement rebondi depuis la mi-août, incitant les banques à revoir leur stratégie en termes de production de crédit ». Le guidage des anticipations émanant de la BCE, moins accommodant qu’attendu, a ainsi des conséquences, selon Emprunt Direct sur la politique d’émission de prêts bancaires.

| Tweet |

Si vous avez apprécié cet article, s'il vous plait, prenez le temps de laisser un commentaire ou de souscrire au flux afin de recevoir les futurs articles directement dans votre lecteur de flux.

Les taux toujours en baisse, selon Meilleurtaux

Début juillet, des intermédiaires en crédit évoquaient de nouvelles baisses de taux, malgré les tensions observées sur le marché des obligations d’État. Meilleurtaux confirme ce biais après les élections.

Crédits à l’habitat : baisse des taux et de la production en mai

La Banque de France a fait état vendredi de son point mensuel sur les crédits aux particuliers.

La Banque de France a fait état vendredi de son point mensuel sur les crédits aux particuliers.

Les taux restent stables en juillet

C’est ce qu’ont indiqué ce lundi nombre d’intermédiaires en crédit, dont Vousfinancer.

Des taux de crédit immobilier encore en baisse en juin

C’est le constat dressé par plusieurs courtiers en crédit immobilier.

Nouveau plus bas depuis 10 ans pour la production de crédit immobilier

La Banque de France a fait part ce lundi de son point mensuel sur le crédit aux particuliers.

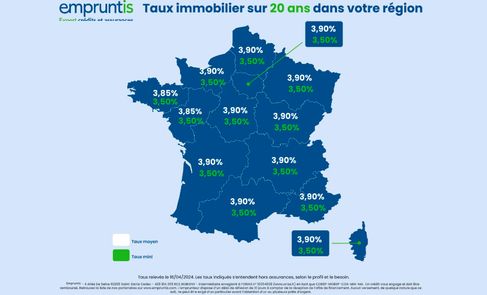

Baisse des taux en Auvergne-Rhône-Alpes

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Une reprise de la production de crédit immobilier au 1er trimestre

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

La Banque de France confirme la baisse des taux de crédit immobilier

Selon la dernière étude mensuelle sur les crédits aux particuliers, les taux ont reculé en février, une première depuis deux ans. La production de prêts, elle, reste à un plus bas depuis 2014.

Les taux d’usure continuent d’augmenter au 2e trimestre 2024

Les taux d’usure ont été, comme chaque trimestre, relevés. Au-delà d’une maturité de 10 ans, ceux-ci sont désormais clairement au-delà de la barre des 6%.

«La situation s’améliore» sur le front des taux, selon Meilleurtaux

Le courtier a fait part mardi de son 39e observatoire du crédit immobilier.

Immobilier : Banque Populaire AURA ne voit pas de reprise en 2024

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

Les crédits aux particuliers sous les 10 milliards d’euros en janvier

La Banque de France a fait état de sa note mensuelle sur le crédit aux particuliers.

Nouvelle baisse des taux en février

L’observatoire Crédit Logement/CSA a fait part de son point mensuel sur le crédit immobilier.

Nouvelles baisses des taux de crédit immobilier en mars

C’est le constat dressé en ce début de mois par les baromètres de différents courtiers en crédit immobilier.

Une production de crédits l’habitat de 153 milliards d’euros en 2023

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Commentaires

Pas encore de commentaire.

Laisser un commentaire