Crédit immobilier : pour Capfi, les taux devraient rester bas

Selon l’intermédiaire, les taux pratiqués en février chez Cafpi ont été stables.

Le courtier en crédit immobilier Cafpi n’a pas constaté de hausse des taux le mois dernier. L’intermédiaire note en effet qu’à l’image des mois précédents, les taux pratiqués au cours du mois dernier sont stables. « En moyenne Cafpi a obtenu pour sa clientèle 0,48% sur 10 ans ; 0,67% sur 15 ans ; 0,83% sur 20 ans et 1,04% sur 25 ans », précise-t-il.

Sur le front des taux moyens proposés par les banques en mars, l’intermédiaire note qu’ils sont identiques à ceux proposés en février, et ce, malgré la remontée des OAT 10 ans, toujours en territoire négatif. Selon Philippe Taboret, directeur général adjoint de Cafpi, « les craintes des remontées des taux longs aux États-Unis, en réponse aux prévisions de reprise économique et d’inflation des prix, n’ont pas lieu d’inquiéter les banques françaises ». Car selon Cafpi, la Banque centrale européenne (BCE) ne suit pas le même scénario de reprise dans la zone euro et n’a donc pas de raison pour l’instant d’aligner sa stratégie à celle de la FED. Pour lui, « c’est une excellente nouvelle pour les emprunteurs qui profitent toujours de taux bas, proches des records historiques, et de l’appétence des banques à distribuer du crédit ».

La résilience des primo-accédants

L'intermédiaire met en avant une nette reprise de la demande sur certains segments de clientèle. En février, la nouvelle demande de crédit chez Cafpi a été plus forte que le même mois de l’année précédente, et ce pour la première fois depuis un an, signe du retour d’un marché dynamique. «Cette tendance est marquée par une présence remarquable des primo-accédants (69% de la demande chez Cafpi), alors même que les contraintes bancaires imposées par le HCSF pénalisent en particulier cette cible», analyse Philippe Taboret.

Pourtant, selon le courtier, l’endettement maximal de sept années de revenus, la durée de crédit limitée à 25 ans (27 ans pour le neuf) et les exigences sur l’apport personnel (Loan To Value) - même partiellement compensés par la hausse du taux d’effort maximal à 35 % -, auraient pu être de nature à ralentir la part de primo-accédants parmi les acheteurs. Mais « il n’en est rien. Les primo-accédants avec un projet immobilier mettent tout en œuvre pour aller au bout. Une ouverture plus large à la délégation d’assurance pour ces emprunteurs, souvent plus jeunes, permet en général de baisser le coût de son crédit », ajoute Philippe Taboret.

Cafpi soulève en outre un autre point. Selon lui, l’effondrement historique de l’offre dans le neuf met en péril le pouvoir d’achat des primo-accédants. Ce segment du marché immobilier est particulièrement apprécié par les primo-accédants, car soutenu par des dispositifs d’aide à l’accession, comme le prêt à taux zéro, et des frais de notaires réduits, ce qui permet de diminuer le montant en fonds propres nécessaire.

Un marché qui reste fragile pour certains

L’intermédiaire fait état de beaucoup moins de résilience chez les investisseurs, dont la part tombe à 10 %, contre 15 à 20 % en temps normal. « Ces emprunteurs subissent de plein fouet les recommandations du HCSF. De plus le manque de visibilité sur leurs investissements et sur la pérennité du soutien du Gouvernement pèse de plus en plus dans leurs démarches », commente Philippe Taboret. Il est important de leur donner plus de visibilité sur le futur du dispositif Pinel et sur le statut de bailleur privé. Nous sommes en année pré-électorale et en préparation du prochain Projet de loi finances, dans l’optique d’amorcer la relance économique. « Il faut dès à présent prendre en compte les différents signaux d’alarme tirés par les professionnels du secteur et relancer rapidement la construction pour répondre à une demande de plus en plus soutenue », conclut-il.

| Tweet |

Si vous avez apprécié cet article, s'il vous plait, prenez le temps de laisser un commentaire ou de souscrire au flux afin de recevoir les futurs articles directement dans votre lecteur de flux.

Les taux toujours en baisse, selon Meilleurtaux

Début juillet, des intermédiaires en crédit évoquaient de nouvelles baisses de taux, malgré les tensions observées sur le marché des obligations d’État. Meilleurtaux confirme ce biais après les élections.

Crédits à l’habitat : baisse des taux et de la production en mai

La Banque de France a fait état vendredi de son point mensuel sur les crédits aux particuliers.

La Banque de France a fait état vendredi de son point mensuel sur les crédits aux particuliers.

Les taux restent stables en juillet

C’est ce qu’ont indiqué ce lundi nombre d’intermédiaires en crédit, dont Vousfinancer.

Des taux de crédit immobilier encore en baisse en juin

C’est le constat dressé par plusieurs courtiers en crédit immobilier.

Nouveau plus bas depuis 10 ans pour la production de crédit immobilier

La Banque de France a fait part ce lundi de son point mensuel sur le crédit aux particuliers.

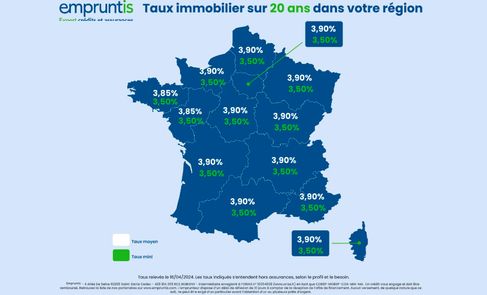

Baisse des taux en Auvergne-Rhône-Alpes

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Une reprise de la production de crédit immobilier au 1er trimestre

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

La Banque de France confirme la baisse des taux de crédit immobilier

Selon la dernière étude mensuelle sur les crédits aux particuliers, les taux ont reculé en février, une première depuis deux ans. La production de prêts, elle, reste à un plus bas depuis 2014.

Les taux d’usure continuent d’augmenter au 2e trimestre 2024

Les taux d’usure ont été, comme chaque trimestre, relevés. Au-delà d’une maturité de 10 ans, ceux-ci sont désormais clairement au-delà de la barre des 6%.

«La situation s’améliore» sur le front des taux, selon Meilleurtaux

Le courtier a fait part mardi de son 39e observatoire du crédit immobilier.

Immobilier : Banque Populaire AURA ne voit pas de reprise en 2024

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

Les crédits aux particuliers sous les 10 milliards d’euros en janvier

La Banque de France a fait état de sa note mensuelle sur le crédit aux particuliers.

Nouvelle baisse des taux en février

L’observatoire Crédit Logement/CSA a fait part de son point mensuel sur le crédit immobilier.

Nouvelles baisses des taux de crédit immobilier en mars

C’est le constat dressé en ce début de mois par les baromètres de différents courtiers en crédit immobilier.

Une production de crédits l’habitat de 153 milliards d’euros en 2023

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Commentaires

Pas encore de commentaire.

Laisser un commentaire