Les taux restent stables en juin en Auvergne-Rhône-Alpes

Aucune évolution majeure n’a été constatée ce mois-ci sur le front des taux de crédit immobilier dans la grande région.

Les taux de crédit immobilier restent stables en ce mois de juin en région Auvergne-Rhône-Alpes. C’est ce qu’indique Emprunt Direct qui se base sur des barèmes communiqués par des banques partenaires durant les dernières semaines. Ceci intervient après un mois de mai marqué par d’infimes mouvements. Cette tendance est également observée par Empruntis.

« Les banques restent, avec des taux toujours bas, assez ouvertes à la captation de nouveaux clients. Et si une légère hausse relative des taux à l’attention des meilleurs dossiers a pu être observée sur certaines maturités, ces profils peuvent parallèlement prétendre à bénéficier de décotes importantes sur les grilles de taux transmises par les banques. Les ménages disposant de profils plus qualitatifs d’un point de vue professionnel font toujours l’objet de convoitises de la part des banques, note l’intermédiaire.

«Une partie minoritaire des banques est toujours proactive en matière de production de crédit, via le maintien de taux très bas. Mais avec l’été et la fin du premier temps fort habitat, cette posture pourrait évoluer, du fait du contexte observé sur les marchés de taux et l’arrivée des vacances. Une frilosité grandissante des établissements est d’ailleurs déjà perceptible, les banques se montrant de plus en plus réticents à traiter de nouveaux dossiers à l’approche de l’été», indique Alban Lacondemine, président fondateur d’Emprunt Direct.

Capacité de traitement amoindrie

Le courtier prédit qu’un relèvement graduel des taux pourrait être appliqué, comme c’est souvent le cas en ce début de saison estivale, du fait d’une capacité de traitement de facto amoindrie. Mais pour l’heure, la hausse des taux n’a trouvé une matérialité que dans quelques institutions financières. « La récente baisse du taux d’usure à son plus bas historique et le changement de nature des règles émises par le Haut Conseil de stabilité financière (HCSF) pourraient en outre avoir un impact sur la délivrance de crédit, notamment à destination des emprunteurs les plus modestes », note le courtier.

Celui-ci souligne que le Haut Conseil a confirmé le 15 juin que ce qui n’était jusqu’alors qu’une recommandation deviendra au cours de l’été une norme juridiquement contraignante, après publication d’un bilan de l’application de la recommandation. « L’absence de visibilité sur l’environnement économique global ne devrait pas pousser les banques à se montrer particulièrement proactives en manière de crédit dans les mois à venir », indique Emprunt Direct.

Formulées début 2021, ces recommandations seront transformées courant de l’été, après la publication d’un bilan de leur application « en une norme juridiquement contraignante » comme indiqué à la mi-juin suite à la réunion tenue par le HCSF.

Il s’agit de limiter le taux d’endettement à 35% assurance comprise, la durée de prêt à 25 ans (+2 ans pour les achats dans le neuf), et avec une enveloppe dérogatoire de 20% pour les banques. « Nous constatons que les critères du HCSF ont eu un impact plus fort cette année : la part des emprunteurs en dehors de ces règles est de 12%, contre 6% il y a un an (hors critères d’apport). Cela traduit surtout la volonté des acheteurs d’optimiser leur capacité d’emprunt pour financer le bien qui correspond à leurs besoins tout en maîtrisant le budget mensuel. Malheureusement l’enveloppe dérogatoire crée une contrainte supplémentaire pour les banques, qui, selon leur politique commerciale, en ont plus ou moins besoin. Ainsi les ménages les plus justes côté budget, pourraient ne plus être financés par quelques établissements tentés de privilégier les profils à potentiel d’autant que les enveloppes de financement sont largement consommées chez certains», indique pour sa part Cécile Roquelaure, directrice des études d’Empruntis.

| Tweet |

Si vous avez apprécié cet article, s'il vous plait, prenez le temps de laisser un commentaire ou de souscrire au flux afin de recevoir les futurs articles directement dans votre lecteur de flux.

Les taux toujours en baisse, selon Meilleurtaux

Début juillet, des intermédiaires en crédit évoquaient de nouvelles baisses de taux, malgré les tensions observées sur le marché des obligations d’État. Meilleurtaux confirme ce biais après les élections.

Crédits à l’habitat : baisse des taux et de la production en mai

La Banque de France a fait état vendredi de son point mensuel sur les crédits aux particuliers.

La Banque de France a fait état vendredi de son point mensuel sur les crédits aux particuliers.

Les taux restent stables en juillet

C’est ce qu’ont indiqué ce lundi nombre d’intermédiaires en crédit, dont Vousfinancer.

Des taux de crédit immobilier encore en baisse en juin

C’est le constat dressé par plusieurs courtiers en crédit immobilier.

Nouveau plus bas depuis 10 ans pour la production de crédit immobilier

La Banque de France a fait part ce lundi de son point mensuel sur le crédit aux particuliers.

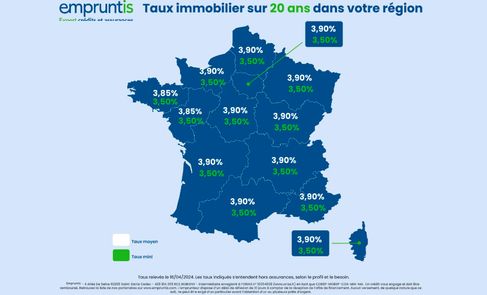

Baisse des taux en Auvergne-Rhône-Alpes

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Une reprise de la production de crédit immobilier au 1er trimestre

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

La Banque de France confirme la baisse des taux de crédit immobilier

Selon la dernière étude mensuelle sur les crédits aux particuliers, les taux ont reculé en février, une première depuis deux ans. La production de prêts, elle, reste à un plus bas depuis 2014.

Les taux d’usure continuent d’augmenter au 2e trimestre 2024

Les taux d’usure ont été, comme chaque trimestre, relevés. Au-delà d’une maturité de 10 ans, ceux-ci sont désormais clairement au-delà de la barre des 6%.

«La situation s’améliore» sur le front des taux, selon Meilleurtaux

Le courtier a fait part mardi de son 39e observatoire du crédit immobilier.

Immobilier : Banque Populaire AURA ne voit pas de reprise en 2024

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

Les crédits aux particuliers sous les 10 milliards d’euros en janvier

La Banque de France a fait état de sa note mensuelle sur le crédit aux particuliers.

Nouvelle baisse des taux en février

L’observatoire Crédit Logement/CSA a fait part de son point mensuel sur le crédit immobilier.

Nouvelles baisses des taux de crédit immobilier en mars

C’est le constat dressé en ce début de mois par les baromètres de différents courtiers en crédit immobilier.

Une production de crédits l’habitat de 153 milliards d’euros en 2023

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Commentaires

Pas encore de commentaire.

Laisser un commentaire