Les taux de crédit immobilier en forte hausse

C’est ce qu’a indiqué ce mardi l’intermédiaire en crédit immobilier Emprunt Direct.

Emprunt Direct a fait part ce mardi de son traditionnel baromètre mensuel du crédit immobilier. Selon l’intermédiaire en crédit immobilier, les taux de crédit immobilier ont nettement progressé en mars, selon les première grilles communiquées au titre de ce mois par les banques partenaires du courtier.

Biais très nettement haussier

Selon lui, toutes ont opté pour adopter un biais très nettement haussier pour leurs barèmes, dans un contexte marqué depuis quelques semaines part de vives tensions des rendements obligataires. Et l’amplitude de la hausse est très nette...

« On note ainsi des hausses de taux de l’ordre de 15 à 30 points de base après un mois de février déjà marqué par des augmentations plus mesurées. Les hausses les plus sensibles sont notamment observées chez les profils les moins qualitatifs. Les banques avaient en effet, le mois dernier, commencé à préparer leurs barèmes en amont du premier temps fort habitat, qui s’étale de mars à juin. La vive tension observée depuis quelques semaines sur les marchés de taux, couplée à des contraintes prudentielles durcies depuis janvier, a ainsi eu raison des taux historiquement bas. »

Emprunt Direct

Pour lire la totalité de l'article, abonnez-vous ou identifiez-vous La tension sur les taux s’affirme ainsi en ce mois de mars, du fait des récentes évolutions des marchés obligataires. Emprunt Direct rappelle que les taux de crédit immobilier avaient peu varié et même atteint de nouveaux plus bas jusqu’à la fin de l’année dernière, dans un contexte encouragé par la BCE via la rémunération négative du taux de facilité de dépôt. Mais dans un contexte où l’inflation remonte et le rebond du rendement de l’OAT 10 ans dépasse désormais les 100 points de base depuis un an, « un réajustement marqué des taux de crédit à l’habitat apparaissait inévitable », souligne-t-il.

Il anticipe ainsi une poursuite du mouvement.

«Le contexte inflationniste fait désormais nettement évoluer le guidage des anticipations des banques centrales. Les indices des prix à la consommation en Europe et aux Etats-Unis, plus que jamais haussiers, va continuer à s’affirmer, ce qui tend à accréditer la fin des politiques ultra-accommodantes des institutions monétaires et un rebond des taux directeurs. Sur le marché du crédit immobilier, une poursuite graduelle des hausses peut ainsi être anticipée. »

Emprunt Direct

Emprunt Direct fait par ailleurs état de la difficulté liée à l’actuel bas niveau du taux d’usure, qui a lourd impact sur la finançabilité des acquéreurs, avec le durcissement des contraintes prudentielles intervenues début 2022 et la mutation des recommandations du HCSF en normes juridiquement contraignantes.

« Le taux d’usure, censé protéger les emprunteurs de trop fortes hausses de taux. Celui-ci étant établi à des niveaux très bas au titre de ce trimestre, la hausse des taux, notamment sur les durées longues, devrait entrainer l’exclusion des ménages les plus fragiles du financement. Même si celui-ci sera sans nul doute revu à la hausse lors de la réactualisation de début avril, le décalage avec un taux qui ne devrait être que légèrement rehaussé devrait demeurer très pénalisant au cours du deuxième trimestre pour les emprunteurs. »

Emprunt Direct

| Tweet |

Si vous avez apprécié cet article, s'il vous plait, prenez le temps de laisser un commentaire ou de souscrire au flux afin de recevoir les futurs articles directement dans votre lecteur de flux.

Les taux toujours en baisse, selon Meilleurtaux

Début juillet, des intermédiaires en crédit évoquaient de nouvelles baisses de taux, malgré les tensions observées sur le marché des obligations d’État. Meilleurtaux confirme ce biais après les élections.

Crédits à l’habitat : baisse des taux et de la production en mai

La Banque de France a fait état vendredi de son point mensuel sur les crédits aux particuliers.

La Banque de France a fait état vendredi de son point mensuel sur les crédits aux particuliers.

Les taux restent stables en juillet

C’est ce qu’ont indiqué ce lundi nombre d’intermédiaires en crédit, dont Vousfinancer.

Des taux de crédit immobilier encore en baisse en juin

C’est le constat dressé par plusieurs courtiers en crédit immobilier.

Nouveau plus bas depuis 10 ans pour la production de crédit immobilier

La Banque de France a fait part ce lundi de son point mensuel sur le crédit aux particuliers.

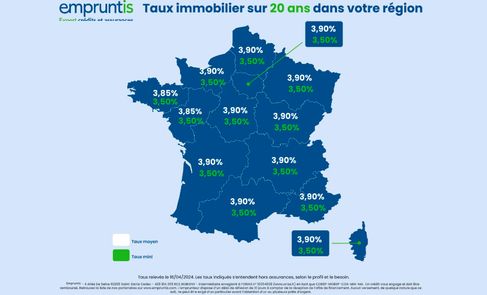

Baisse des taux en Auvergne-Rhône-Alpes

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Une reprise de la production de crédit immobilier au 1er trimestre

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

La Banque de France confirme la baisse des taux de crédit immobilier

Selon la dernière étude mensuelle sur les crédits aux particuliers, les taux ont reculé en février, une première depuis deux ans. La production de prêts, elle, reste à un plus bas depuis 2014.

Les taux d’usure continuent d’augmenter au 2e trimestre 2024

Les taux d’usure ont été, comme chaque trimestre, relevés. Au-delà d’une maturité de 10 ans, ceux-ci sont désormais clairement au-delà de la barre des 6%.

«La situation s’améliore» sur le front des taux, selon Meilleurtaux

Le courtier a fait part mardi de son 39e observatoire du crédit immobilier.

Immobilier : Banque Populaire AURA ne voit pas de reprise en 2024

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

Les crédits aux particuliers sous les 10 milliards d’euros en janvier

La Banque de France a fait état de sa note mensuelle sur le crédit aux particuliers.

Nouvelle baisse des taux en février

L’observatoire Crédit Logement/CSA a fait part de son point mensuel sur le crédit immobilier.

Nouvelles baisses des taux de crédit immobilier en mars

C’est le constat dressé en ce début de mois par les baromètres de différents courtiers en crédit immobilier.

Une production de crédits l’habitat de 153 milliards d’euros en 2023

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Commentaires

Pas encore de commentaire.

Laisser un commentaire