Le taux d’usure relevé à 4,52% en mai pour les prêts supérieurs à 20 ans

La Banque de France a fait part ce jeudi des futurs taux d’usure qui seront appliqués le mois prochain.

Les taux d’usure sont révisés mensuellement depuis le 1er février. Et au terme de la dernière mise à jour, ils viennent de dépasser le seuil de 4,5 % pour les prêt sur 20 ans et plus, un niveau inédit depuis 2015, dans un contexte de prise de conscience, après des mois d’alerte des professionnels, de la nécessité de débloquer le marché, grippé depuis l’été 2022…

Les nouveaux taux d’usure dévoilés ce jour au Journal Officiel augmentent de 28 points sur les durées de crédit de 20 ans et plus, ce qui constitue un cumul de près de 1,5 point au total par rapport à fin 2022. Pour les prêts supérieurs à 20 ans, ils augmentent à 4,52 % en mai contre 4,24% en avril. Pour les prêts de 10 à 20 ans, ils progressent à 4,33 % contre 4,09% en avril. Sous 10 ans, le taux monte à 3,91 %.

Une révision des taux qui s’accélère

« Les taux d’usure dépassent donc sur toutes les durées les plus pratiquées par les banques (10, 15, 20 et 25 ans) le seuil de 4 %, et même 4,5 % sur 20 ans et plus, un niveau inédit depuis 2015, à un moment ou les taux de crédit étaient pourtant à 2,50 %, soit 0,80 point de moins qu’actuellement », note le courtier Vousfinancer.

« Mois après mois la révision des taux d’usure s’accélère. Sans la décision de le réviser mensuellement les taux d’usure serait actuellement un demi-point inférieur. Cette révision mensuelle des taux d’usure a permis une vraie amélioration avec des taux plafonds qui, mois après mois, deviennent moins bloquants et devraient permettre théoriquement de financer davantage d’emprunteurs. Pour autant, on constate qu’il y a d’autres freins bloquants et que d’autres leviers doivent être mis en place pour que la situation se normalise et que l’ensemble de nos partenaires bancaires ré ouvrent les vannes du crédit »

Julie Bachet, directrice générale de Vousfinancer

Vers une nouvelle remontée des taux

Les banques augmentent également, selon Vousfinancer, leurs taux de crédits, mois après mois. Actuellement, et avant réception des barèmes du mois de mai, les taux moyens sont de 3,10 % sur 15 ans, 3,30 % sur 20 ans et 3,55 % sur 25 ans avec des taux fréquemment proposés entre 3,5 et 3,8 % sur toutes les durées.

« Dans ce contexte, avec cette rapide remontée des taux d’usure, la poursuite probable de la politique de hausse de taux de la Banque centrale européenne, et des taux d’emprunt d’Etat toujours proches de 3 % nous maintenons notre scénario de taux à 4 % sur 25 ans à l’été, voire même sur 20 ans, un niveau inédit depuis 2012… Avec un vrai impact sur la capacité d’emprunt des potentiels acquéreurs qui sera alors en baisse de 30 % par rapport à 2021.»

Sandrine Allonier, porte-parole de Vousfinancer

| Tweet |

Si vous avez apprécié cet article, s'il vous plait, prenez le temps de laisser un commentaire ou de souscrire au flux afin de recevoir les futurs articles directement dans votre lecteur de flux.

Les taux toujours en baisse, selon Meilleurtaux

Début juillet, des intermédiaires en crédit évoquaient de nouvelles baisses de taux, malgré les tensions observées sur le marché des obligations d’État. Meilleurtaux confirme ce biais après les élections.

Crédits à l’habitat : baisse des taux et de la production en mai

La Banque de France a fait état vendredi de son point mensuel sur les crédits aux particuliers.

La Banque de France a fait état vendredi de son point mensuel sur les crédits aux particuliers.

Les taux restent stables en juillet

C’est ce qu’ont indiqué ce lundi nombre d’intermédiaires en crédit, dont Vousfinancer.

Des taux de crédit immobilier encore en baisse en juin

C’est le constat dressé par plusieurs courtiers en crédit immobilier.

Nouveau plus bas depuis 10 ans pour la production de crédit immobilier

La Banque de France a fait part ce lundi de son point mensuel sur le crédit aux particuliers.

Baisse des taux en Auvergne-Rhône-Alpes

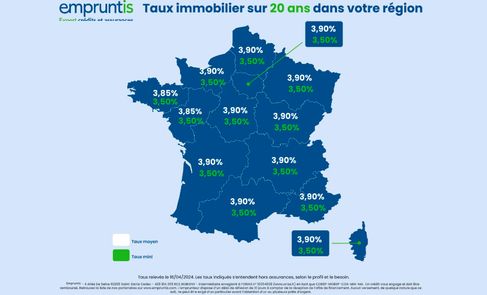

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Une reprise de la production de crédit immobilier au 1er trimestre

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

La Banque de France confirme la baisse des taux de crédit immobilier

Selon la dernière étude mensuelle sur les crédits aux particuliers, les taux ont reculé en février, une première depuis deux ans. La production de prêts, elle, reste à un plus bas depuis 2014.

Les taux d’usure continuent d’augmenter au 2e trimestre 2024

Les taux d’usure ont été, comme chaque trimestre, relevés. Au-delà d’une maturité de 10 ans, ceux-ci sont désormais clairement au-delà de la barre des 6%.

«La situation s’améliore» sur le front des taux, selon Meilleurtaux

Le courtier a fait part mardi de son 39e observatoire du crédit immobilier.

Immobilier : Banque Populaire AURA ne voit pas de reprise en 2024

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

Les crédits aux particuliers sous les 10 milliards d’euros en janvier

La Banque de France a fait état de sa note mensuelle sur le crédit aux particuliers.

Nouvelle baisse des taux en février

L’observatoire Crédit Logement/CSA a fait part de son point mensuel sur le crédit immobilier.

Nouvelles baisses des taux de crédit immobilier en mars

C’est le constat dressé en ce début de mois par les baromètres de différents courtiers en crédit immobilier.

Une production de crédits l’habitat de 153 milliards d’euros en 2023

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Commentaires

Pas encore de commentaire.

Laisser un commentaire