Crédit immobilier : le HCSF procède à des ajustements à la marge

Le Haut Conseil de stabilité financière a décidé d’apporter trois ajustements techniques à la norme encadrant la délivrance de crédit, prenant acte de difficultés dans l’utilisation des dérogations et de la dynamique du marché. Les courtiers Cafpi, Empruntis et Meilleurtaux ont toutefois fait part d'une certaine déception.

Face à la baisse de dynamique du crédit immobilier, le Haut Conseil de stabilité financière a annoncé ce lundi un certain nombre d’ajustements à la marge aux critères de délivrance de prêts. L’octroi de crédit immobilier est en effet scruté par l’autorité macroprudentielle, la production, hors renégociations, étant tombée à 9,2 milliards d’euros en septembre, soit un chiffre en chute par rapport aux niveaux records de 2022.

L’autorité juge l’évolution « cohérente avec la baisse du nombre de transactions et l’attentisme observé sur le marché immobilier, alors que les prix s’ajustent progressivement aux nouvelles conditions de taux d’intérêt ». Le Haut Conseil indique dans la foulée qu’il «continuera d’être attentif à cette évolution et à ses éventuelles implications en matière de stabilité financière ». Il note en outre que l’utilisation de la marge de flexibilité reste nettement en dessous du plafond de 20%, à 14,3 % au troisième trimestre, que la bonne utilisation de ces marges sera suivie précisément au long des prochains mois.

Trois ajustements

Le Haut Conseil a annoncé avoir décidé d’apporter trois ajustements techniques à la norme, « prenant acte de certaines difficultés opérationnelles dans l’utilisation des dérogations et de la dynamique du marché, dans le respect des exigences de stabilité financière ».

Premier ajustement : la souplesse d’appréciation accordée à l’ACPR lors de la séance de juin, en matière de conformité de la norme, s’entend pour les limites d’allocation au sein de la marge de flexibilité de 20 % ainsi que sur la marge totale de 20 %. « En cas de dépassement limité constaté sur un trimestre, l’ACPR pourra considérer que le respect de ces limites sur la production globale de ce trimestre et des deux trimestres suivants constitue une action correctrice appropriée et suffisante », note le HCSF.

Pour lire la totalité de l'article, abonnez-vous ou identifiez-vous

| Tweet |

Si vous avez apprécié cet article, s'il vous plait, prenez le temps de laisser un commentaire ou de souscrire au flux afin de recevoir les futurs articles directement dans votre lecteur de flux.

Les taux toujours en baisse, selon Meilleurtaux

Début juillet, des intermédiaires en crédit évoquaient de nouvelles baisses de taux, malgré les tensions observées sur le marché des obligations d’État. Meilleurtaux confirme ce biais après les élections.

Crédits à l’habitat : baisse des taux et de la production en mai

La Banque de France a fait état vendredi de son point mensuel sur les crédits aux particuliers.

La Banque de France a fait état vendredi de son point mensuel sur les crédits aux particuliers.

Les taux restent stables en juillet

C’est ce qu’ont indiqué ce lundi nombre d’intermédiaires en crédit, dont Vousfinancer.

Des taux de crédit immobilier encore en baisse en juin

C’est le constat dressé par plusieurs courtiers en crédit immobilier.

Nouveau plus bas depuis 10 ans pour la production de crédit immobilier

La Banque de France a fait part ce lundi de son point mensuel sur le crédit aux particuliers.

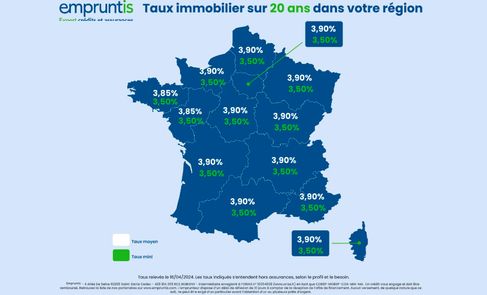

Baisse des taux en Auvergne-Rhône-Alpes

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Une reprise de la production de crédit immobilier au 1er trimestre

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

La Banque de France confirme la baisse des taux de crédit immobilier

Selon la dernière étude mensuelle sur les crédits aux particuliers, les taux ont reculé en février, une première depuis deux ans. La production de prêts, elle, reste à un plus bas depuis 2014.

Les taux d’usure continuent d’augmenter au 2e trimestre 2024

Les taux d’usure ont été, comme chaque trimestre, relevés. Au-delà d’une maturité de 10 ans, ceux-ci sont désormais clairement au-delà de la barre des 6%.

«La situation s’améliore» sur le front des taux, selon Meilleurtaux

Le courtier a fait part mardi de son 39e observatoire du crédit immobilier.

Immobilier : Banque Populaire AURA ne voit pas de reprise en 2024

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

Les crédits aux particuliers sous les 10 milliards d’euros en janvier

La Banque de France a fait état de sa note mensuelle sur le crédit aux particuliers.

Nouvelle baisse des taux en février

L’observatoire Crédit Logement/CSA a fait part de son point mensuel sur le crédit immobilier.

Nouvelles baisses des taux de crédit immobilier en mars

C’est le constat dressé en ce début de mois par les baromètres de différents courtiers en crédit immobilier.

Une production de crédits l’habitat de 153 milliards d’euros en 2023

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Commentaires

Pas encore de commentaire.

Laisser un commentaire