Prêt Immobilier: baisse des taux au 2ème trimestre

L’Observatoire Crédit Logement faisait mardi un point trimestriel sur les conditions de crédit en France. Les taux de crédit, tout comme le taux d’apport, ont baissé au deuxième trimestre 2014.

Crédit Logement faisait ce mardi un point sur les conditions de crédit en France. Et selon cet Observatoire du 2ème trimestre, les taux de prêt n’ont jamais été aussi bas : à 2.80 % en moyenne en juin, ils ont perdu 28 points de base depuis décembre, note Crédit Logement. Avec des disparités suivant la durée : les taux atteignent ainsi 3.31 % en moyenne en juin pour une durée de 25 ans à taux fixe, 2.67 % pour une durée de 15 ans et 2.92 % en moyenne pour une durée de 20 ans. La quasi-totalité (94.7%) des prêts est accordée à des taux inférieurs à 3.5%.

La durée moyenne d’emprunt est de 17.3 ans. «Alors que la primo accession des ménages jeunes ou modestes est en panne, la durée moyenne se maintient depuis un an à un niveau plus bas qu’auparavant, de l’ordre de 8 mois par comparaison avec la situation qui prévalait en 2011, lorsque la primo accession était plus dynamique, note Crédit Logement.

La proportion des jeunes emprunteurs diminue

Selon l’Observatoire, la part des Français accédant pour la première fois à la propriété avec un crédit a nettement baissé, passant en effet de 72,9% à 64% en 2013. Ceci coïncide avec une augmentation de l’âge de l’emprunteur. Les emprunteurs de 35-45 ans voient leur part progresser à 32,7% du marché contre 29,2% il y a 5 ans, tout comme les 45-55 ans, qui représentent 15,6% du marché contre 12.9% il y a 5 ans. Même la part des plus de 55 ans progresse (6.9% contre 5.5%). A l’inverse, les plus jeunes voient leur part diminuer à 44,8%, contre 52,4% en 2009, payant la note de la dégradation économique générale, de l’abandon du PTZ+ dans l’ancien dès 2012, et de la dégradation dans le neuf depuis 2012.

Pour autant, cette baisse de la proportion des jeunes ménages et des primo-accédants ne coïncide pas avec une hausse de l’apport personnel mobilisé, lequel a reculé au 1er semestre 2014 de 2.3 % sur un an, en glissement annuel. Le taux d’apport personnel est ainsi tombé au deuxième trimestre à 22.8% du montant de l’opération, contre 23.3% au deuxième trimestre 2013. Le montant emprunté par les ménages tend pourtant augmenter, avec un cout moyen d’opération, qui monté à 207.200 euros, contre 202.300 au 2ème trimestre 2013.

Autre observation : une poursuite du repli entamé depuis 2009 de la part des accédants modestes, avec un revenu de moins de 3 SMIC. Inversement, la part des emprunteurs ayant des revenus supérieurs à 4 SMIC continue d’augmenter.

| Tweet |

Si vous avez apprécié cet article, s'il vous plait, prenez le temps de laisser un commentaire ou de souscrire au flux afin de recevoir les futurs articles directement dans votre lecteur de flux.

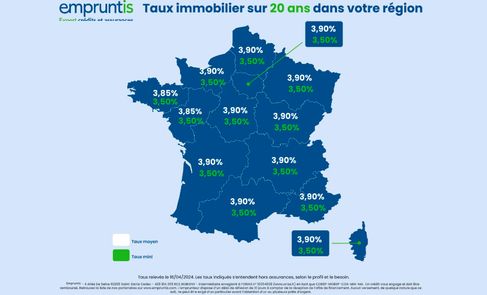

Baisse des taux en Auvergne-Rhône-Alpes

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Une reprise de la production de crédit immobilier au 1er trimestre

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

La Banque de France confirme la baisse des taux de crédit immobilier

Selon la dernière étude mensuelle sur les crédits aux particuliers, les taux ont reculé en février, une première depuis deux ans. La production de prêts, elle, reste à un plus bas depuis 2014.

Les taux d’usure continuent d’augmenter au 2e trimestre 2024

Les taux d’usure ont été, comme chaque trimestre, relevés. Au-delà d’une maturité de 10 ans, ceux-ci sont désormais clairement au-delà de la barre des 6%.

«La situation s’améliore» sur le front des taux, selon Meilleurtaux

Le courtier a fait part mardi de son 39e observatoire du crédit immobilier.

Immobilier : Banque Populaire AURA ne voit pas de reprise en 2024

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

La Banque Populaire Auvergne Rhône Alpes a fait part mardi de ses résultats annuels. Sur les marchés de proximité, la production de crédits immobiliers a reculé de plus de moitié en 2023.

Les crédits aux particuliers sous les 10 milliards d’euros en janvier

La Banque de France a fait état de sa note mensuelle sur le crédit aux particuliers.

Nouvelle baisse des taux en février

L’observatoire Crédit Logement/CSA a fait part de son point mensuel sur le crédit immobilier.

Nouvelles baisses des taux de crédit immobilier en mars

C’est le constat dressé en ce début de mois par les baromètres de différents courtiers en crédit immobilier.

Une production de crédits l’habitat de 153 milliards d’euros en 2023

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Des baisses de taux de crédit immobilier dans toutes les régions

C’est ce que confirme Empruntis, qui évoque une « nouvelle dynamique » après une période d’accalmie.

C’est ce que confirme Empruntis, qui évoque une « nouvelle dynamique » après une période d’accalmie.

La production de crédit à l’habitat poursuit son repli

La production de crédits à l’habitat hors renégociations a atteint un nouveau plus bas depuis 2014 en novembre. Les taux, eux, sont en baisse en ce début d’année selon les courtiers, ce qui pourrait augurer d’un retour des banques sur ce segment de marché.

Retour à une publication trimestrielle pour le taux d’usure

C’est ce qu’a confirmé la Banque de France ce jeudi.

C’est ce qu’a confirmé la Banque de France ce jeudi.

2024, année de baisse des taux ?

Plusieurs banques ont fait part de fortes baisses de leurs grilles, selon le courtier Emprunt Direct.

Une production de crédits à l’habitat qui se stabilise

La production hors renégociations est ressortie stable en octobre à 9,2 milliards d’euros.

Commentaires

Pas encore de commentaire.

Laisser un commentaire