Le PTZ élargi

Le ministère de l’Economie et des Finances a, pour mieux accompagner les primo-accédants, annoncé « refondre le prêt à taux zéro pour 6 millions de foyers éligibles supplémentaires ».

Le prêt à taux zéro (PTZ), dispositif de soutien à la primo-accession en résidence principale des ménages sous conditions de ressources, est proposé à l’emprunteur par sa banque au moment de la conception du plan de financement de son achat immobilier.

Comme son nom l’indique, le PTZ est sans intérêt puisque c’est l’État qui subventionne intégralement le taux. Le PTZ ne peut toutefois pas financer la totalité de l’achat mais seulement une quotité, dont le maximum est aujourd’hui fixé à 40%, assimilé par les banques à un apport personnel. Le reste du prêt est assuré par un financement bancaire classique. Trois tranches de revenus se déclinent aujourd’hui.

Le fonctionnement actuel du PTZ pose toutefois plusieurs difficultés, le barème des ressources n’ayant pas été revu depuis 2016, en dépit de l’augmentation des revenus des Français. Par ailleurs, une part importante de ces PTZ contribue à l’artificialisation des sols : plus d’un tiers des PTZ aboutit à construire de l’habitat individuel en zone détendue. Le dispositif n’est plus assez avantageux pour les ménages les plus modestes, avec une quotité plafonnée à 40%.

Prolonger le dispositif

Cette refonte du PTZ vise donc à prolonger ce dispositif d’accession sociale jusqu’en 2027 alors qu’il devait s’éteindre fin 2023, et à recentrer le PTZ sur les acquisitions d’un logement neuf collectif en zone tendue ou d’un logement ancien avec travaux en zone détendue par souci de cohérence avec nos objectifs de lutter contre l’artificialisation des sols, mais en transférant 209 communes vers les zones dites tendues, les mieux aidées par le PTZ.

La refonte vise également à rehausser fortement les plafonds de revenus des deux premières tranches les plus subventionnelles afin d’en faire bénéficier à davantage de ménages (de 7% à 30% selon les zones et les tranches de revenus), et à mieux aider les emprunteurs les plus modestes, en augmentant à 50% la quotité de leur projet finançable par le PTZ (contre 40% actuellement). Cela représente une aide par ménage pouvant atteindre jusqu’à 10.000€ de subvention.

La refonte va également doubler l’aide de l’Etat pour les locataires de logement social souhaitant acheter leur logement (« PTZ vente HLM ») qui bénéficient aujourd’hui d’un PTZ à hauteur de 10% (20% en 2024). La refonte vise enfin à créer une 4ème tranche de revenus (entre 37.000 et 49.000€ par an) pour des ménages qui ne sont actuellement pas éligibles au PTZ avec une quotité d’opération finançable de 20%, soit en moyenne 5.000 € d’aide de l’Etat.

«Davantage de progressivité et de lisibilité »

La nouvelle grille va selon le ministère permettre « davantage de progressivité et de lisibilité ». 29 millions de foyers fiscaux seront potentiellement éligibles à ce nouveau dispositif, contre 23 millions actuellement (73% de la population éligible contre 60% auparavant). L’aide de l’Etat atteindra 5.000 à 40.000€ par achat immobilier, permettant de ramener le taux d’intérêt moyen d’une opération de 4,4 % à 3%.

Très concrètement, cette nouvelle mesure représentera par exemple pour un célibataire gagnant 25.000€ par an en zone tendue un gain total de 11.000€ (2% de son salaire durant 25 ans) sur la durée du prêt. Un couple sans enfant gagnant 60.000€ par an en zone tendue bénéficiera pour sa part d’un gain total de 31.500€.

Ce sont plus de 800 millions d’euros d’aides annuelles qui bénéficieront à 40.000 accédants à la propriété. D’autres dispositifs continueront de compléter le PTZ pour l’achat de sa résidence principale : outre les offres bancaires, on peut citer le « Prêt accession » distribué par Action Logement aux salariés sous conditions de ressources, au taux réduit de 1% et pour un montant pouvant atteindre 30.000€.

Le ministère rappelle aussi que 11 millions d’épargnants détiennent un plan d’épargne logement (PEL). L’épargne accumulée sur ces plans peut donner droit à l’octroi d’un prêt à l’achat immobilier à des conditions favorables. Cette nouvelle grille de PTZ sera opérationnelle début 2024.

| Tweet |

Si vous avez apprécié cet article, s'il vous plait, prenez le temps de laisser un commentaire ou de souscrire au flux afin de recevoir les futurs articles directement dans votre lecteur de flux.

Les taux toujours en baisse, selon Meilleurtaux

Début juillet, des intermédiaires en crédit évoquaient de nouvelles baisses de taux, malgré les tensions observées sur le marché des obligations d’État. Meilleurtaux confirme ce biais après les élections.

Crédits à l’habitat : baisse des taux et de la production en mai

La Banque de France a fait état vendredi de son point mensuel sur les crédits aux particuliers.

La Banque de France a fait état vendredi de son point mensuel sur les crédits aux particuliers.

Les taux restent stables en juillet

C’est ce qu’ont indiqué ce lundi nombre d’intermédiaires en crédit, dont Vousfinancer.

Des taux de crédit immobilier encore en baisse en juin

C’est le constat dressé par plusieurs courtiers en crédit immobilier.

Une proposition de loi pour généraliser la portabilité

La FNAIM avait alerté depuis presque un an les pouvoirs publics sur le blocage du marché immobilier consécutif aux difficultés de financement.

Nouveau plus bas depuis 10 ans pour la production de crédit immobilier

La Banque de France a fait part ce lundi de son point mensuel sur le crédit aux particuliers.

Nouvelle baisse des taux en mai, selon les courtiers

Cafpi, Vousfinancer et Emprunt Direct ont tous constaté une nouvelle poussée baissière des taux de crédit immobilier au titre de ce mois.

Cafpi, Vousfinancer et Emprunt Direct ont tous constaté une nouvelle poussée baissière des taux de crédit immobilier au titre de ce mois.

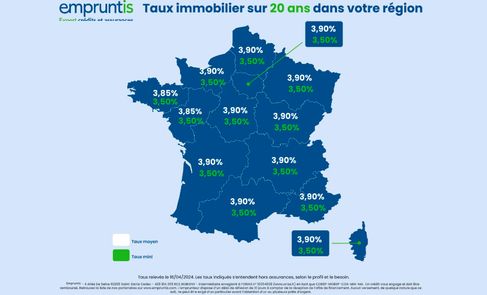

Baisse des taux en Auvergne-Rhône-Alpes

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Une reprise de la production de crédit immobilier au 1er trimestre

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

L’observatoire Crédit Logement / CSA dressait le bilan de l’activité du marché du financement immobilier au cours de ce 1er trimestre 2024.

La Banque de France confirme la baisse des taux de crédit immobilier

Selon la dernière étude mensuelle sur les crédits aux particuliers, les taux ont reculé en février, une première depuis deux ans. La production de prêts, elle, reste à un plus bas depuis 2014.

La réforme du PTZ est actée

Le décret relatif aux prêts à taux zéro pour financer la primo-accession à la propriété est paru au Journal Officiel du 2 avril 2024.

L’APIC soutient une révision des dispositions applicables au HCSF

Caroline Arnould, présidente de association professionnelle des intermédiaires en crédits a été auditionnée dans le cadre de l’examen d’une proposition de loi portée par le député Lionel Causse.

Les taux d’usure continuent d’augmenter au 2e trimestre 2024

Les taux d’usure ont été, comme chaque trimestre, relevés. Au-delà d’une maturité de 10 ans, ceux-ci sont désormais clairement au-delà de la barre des 6%.

Logement : vers un nouveau zonage pour 800 communes

Le gouvernement propose le reclassement de communes en zone tendue, afin de répondre a la crise du logement.

«La situation s’améliore» sur le front des taux, selon Meilleurtaux

Le courtier a fait part mardi de son 39e observatoire du crédit immobilier.

Commentaires

Pas encore de commentaire.

Laisser un commentaire