Taux de crédit immobilier : des taux toujours bas

Selon Crédit Logement, les taux n’ont que très légèrement augmenté en décembre. Et les intervenants du marché du crédit restent très prudents pour 2014.

Les taux de crédit immobilier remontent, même si ils restent bas, « à des niveaux rarement vus par le passé ». C’est en substance ce qu’a indiqué l’Observatoire Crédit Logement / CSA dans sa note mensuelle. En moyenne, toutes durées confondues, elles ont atteint en décembre 3,09% hors assurance. Un niveau supérieur à celui de novembre (3.08%), d’octobre (3.07%), et du plus bas atteint en juin dernier (2.89%).

L’observatoire note en outre que la part de la production à taux variable tend à augmenter. Les prêts de ce type tendent à se redresser à 9.2% en novembre, contre 5% au troisième trimestre. Une hausse que Crédit Logement tend à expliquer par la remontée des taux fixes observée depuis juillet.

Un apport personnel toujours en recul

Autre point noté par l’Observatoire : l’apport personnel est toujours en recul. « En dépit du retrait des ménages modestes, le marché de la revente ne se relève que lentement et le niveau des taux d’intérêt incite toujours à « l’économie » d’apport personnel ».

Sur le front de la solvabilité de la demande, l’heure est toujours à la dégradation. « Les ménages les plus jeunes et les plus modestes ne peuvent plus rentrer sur les marchés en l’absence du ticket d’entrée que le PTZ+ représentait pour eux, auparavant» indique Crédit Logement.

Sur le marché de l’ancien, le niveau de la production de crédit s’est fortement ressaisi depuis octobre, avec une hausse de 40% en rythme annuel à fin décembre. Le niveau de la production est ainsi comparable à celui que l’on pouvait observer au printemps 2012.

Une hausse des taux pour 2014 ?

Alors que les taux moyens n’ont pratiquement pas bougé depuis octobre, la part de la production réalisée à un taux inférieur à 4%progresse à 96.6% en décembre, contre 96.3% un mois plus tôt. C’est en fait la part de la production réalisée à un taux inférieur à 3.5% qui se redresse indique Crédit Logement.

L’Observatoire n’a pas réalisé de prévisions à court et moyen terme sur les taux. Seuls certains courtiers en crédit ont récemment fait part de prévisions en la matière. C’est le cas de Cafpi, qui table sur le fait que le changement de politique monétaire aux Etats-Unis aura à terme des répercussions à la hausse sur les taux d’intérêt en Europe, via une hausse des taux de l’OAT 10 ans.

Mais à plus court terme, les banques ne devraient pas bouger leurs taux, ni à la hausse… et ni à la baisse. «En clair, pas de baisses massives en vue pour cette rentrée » note Maël Bernier, directrice de la communication d’Empruntis. « La faute sans doute aux OAT qui ont légèrement augmenté ces derniers jours autour de 2,45%/2,50% contre 2,25% début décembre, même si elles restent à des niveaux très bas» indique-t-elle.

Pour Emprunt Direct, il faudra donc être attentif à l’évolution des taux de l’OAT, qui avaient nettement progressé dans l’attente de l’annonce récente par la Réserve Fédérale américaine d’une réduction de sa politique de quantitative easing. Les taux de l’OAT « sont légèrement remontés depuis deux mois, sans pour autant dépasser les niveaux de septembre dernier. Or l’évolution de ces derniers sera déterminante pour les mois à venir ».

« La perspective d’un « tapering » et d’une réduction du montant des rachats d’obligation d’Etat par la Réserve Fédérale américaine avaient donné une impulsion haussière aux marchés de taux, y compris européens. Une accélération de la reprise outre Atlantique pourrait donc, de ce fait, donner par ricochet un biais haussier aux taux des obligations d’Etat, ce qui aurait nécessairement un impact sur les taux de prêt à l’habitat » parie le courtier, qui pense que la production de crédit immobilier devrait rester en 2014 sur un bas niveau, la marge de manœuvre pour une baisse supplémentaire des taux s’érodant au fil du temps.

| Tweet |

Si vous avez apprécié cet article, s'il vous plait, prenez le temps de laisser un commentaire ou de souscrire au flux afin de recevoir les futurs articles directement dans votre lecteur de flux.

Les taux restent stables en juillet

C’est ce qu’ont indiqué ce lundi nombre d’intermédiaires en crédit, dont Vousfinancer.

Des taux de crédit immobilier encore en baisse en juin

C’est le constat dressé par plusieurs courtiers en crédit immobilier.

Nouvelle baisse des taux en mai, selon les courtiers

Cafpi, Vousfinancer et Emprunt Direct ont tous constaté une nouvelle poussée baissière des taux de crédit immobilier au titre de ce mois.

Cafpi, Vousfinancer et Emprunt Direct ont tous constaté une nouvelle poussée baissière des taux de crédit immobilier au titre de ce mois.

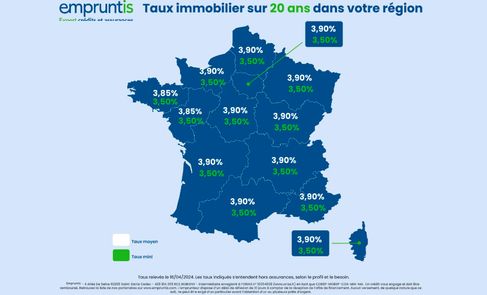

Baisse des taux en Auvergne-Rhône-Alpes

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

La Banque de France confirme la baisse des taux de crédit immobilier

Selon la dernière étude mensuelle sur les crédits aux particuliers, les taux ont reculé en février, une première depuis deux ans. La production de prêts, elle, reste à un plus bas depuis 2014.

L’APIC soutient une révision des dispositions applicables au HCSF

Caroline Arnould, présidente de association professionnelle des intermédiaires en crédits a été auditionnée dans le cadre de l’examen d’une proposition de loi portée par le député Lionel Causse.

«La situation s’améliore» sur le front des taux, selon Meilleurtaux

Le courtier a fait part mardi de son 39e observatoire du crédit immobilier.

Nouvelle baisse des taux en février

L’observatoire Crédit Logement/CSA a fait part de son point mensuel sur le crédit immobilier.

Nouvelles baisses des taux de crédit immobilier en mars

C’est le constat dressé en ce début de mois par les baromètres de différents courtiers en crédit immobilier.

Une production de crédits l’habitat de 153 milliards d’euros en 2023

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Des baisses de taux de crédit immobilier dans toutes les régions

C’est ce que confirme Empruntis, qui évoque une « nouvelle dynamique » après une période d’accalmie.

C’est ce que confirme Empruntis, qui évoque une « nouvelle dynamique » après une période d’accalmie.

La production de crédit à l’habitat poursuit son repli

La production de crédits à l’habitat hors renégociations a atteint un nouveau plus bas depuis 2014 en novembre. Les taux, eux, sont en baisse en ce début d’année selon les courtiers, ce qui pourrait augurer d’un retour des banques sur ce segment de marché.

2024, année de baisse des taux ?

Plusieurs banques ont fait part de fortes baisses de leurs grilles, selon le courtier Emprunt Direct.

Crédit immobilier : ralentissement de la hausse des taux

Les taux ralentissent en ce début de mois, selon les premiers barèmes reçus en ce début de mois de décembre.

Le taux d’usure passe le cap des 6% sur 20 ans

Sur 20 ans et plus, pour sa dernière révision mensuelle, le taux maximal a passé cette barre symbolique.

Sur 20 ans et plus, pour sa dernière révision mensuelle, le taux maximal a passé cette barre symbolique.

Commentaires

Pas encore de commentaire.

Laisser un commentaire