Crédit immobilier : les banques deviennent plus sélectives

Les banques semblent de plus en plus privilégier les meilleurs profils, en centrant leurs offensives commerciales sur les meilleurs dossiers.

L’été est en général une saison peu active en matière de taux de crédit immobilier. Ces derniers ont ainsi peu évolué d’un mois sur l’autre en août, selon le courtier en crédit immobilier Emprunt Direct, qui se base sur les derniers barèmes des établissements bancaires. Mais le courtier note néanmoins une tendance à la « dispersion » des conditions appliquées par les banques suivant la qualité du dossier de l’emprunteur. En clair, « les banques s’avèrent plus sélectives sur les dossiers, préférant abaisser leurs taux pour les excellents profils, quitte à remonter les taux pour les autres dossiers » indique Alban Lacondemine, président du courtier en crédit immobilier.

Les banques ont pourtant de la marge. Suite aux différents évènements intervenus sur le marché de la dette d’Etat, les taux de l’OAT 10 ans, qui font habituellement référence sur le marché du crédit immobilier, ont nettement reculé. La dette française, tout comme la dette allemande, faisant office de valeur sure, les rendements de celles-ci ont tendance à baisser. « Ils sont ainsi passés de 3.81% à 3.22% en moins de quatre mois, soit une baisse de 60 points de base qui ne s’est pas répercutée sur le marché du crédit» note ainsi Emprunt Direct. Ce matin, les taux français s'établissaient même à 3.16%, après avoir touché 3.15% hier en clôture.

Les banques plus regardantes sur les prêts ?

Or certaines catégories d’emprunteurs bénéficient depuis quelques mois de meilleures conditions, alors que le taux moyen, lui, varie peu ou même progresse, comme l’a encore indiqué hier l’Observatoire du Crédit Logement / CSA – ce dernier est en effet passé de 3.82% à 3.90% sur les deux derniers mois. Les banques donnent ainsi clairement une « prime » aux meilleurs profils d’emprunteurs.

Le deuxième temps fort de l’année immobilière verra-t-il une baisse généralisée des taux de crédit ? Rien n’est moins sûr, vu les contraintes qui pèsent actuellement sur les banques. « Les remarques de Christian Noyer (NDLR : le gouverneur de la Banque de France) en début d’année à destination des banques sur la nécessité pour celles-ci de conforter leurs marges sur le crédit à l’habitat semblent avoir été entendues » note Emprunt Direct. Les établissements, sans doute confrontés à des hausses de provisions sur les dettes d’Etat, pourraient donc être enclins à être moins agressifs sur le marché du crédit à l’habitat, tout en tentant d'attirer les meilleurs clients. Et ce d’autant que les accords de Bâle 3 les oblige à être plus regardantes sur les octrois de prêts.

| Tweet |

Si vous avez apprécié cet article, s'il vous plait, prenez le temps de laisser un commentaire ou de souscrire au flux afin de recevoir les futurs articles directement dans votre lecteur de flux.

Les taux restent stables en juillet

C’est ce qu’ont indiqué ce lundi nombre d’intermédiaires en crédit, dont Vousfinancer.

Des taux de crédit immobilier encore en baisse en juin

C’est le constat dressé par plusieurs courtiers en crédit immobilier.

Nouvelle baisse des taux en mai, selon les courtiers

Cafpi, Vousfinancer et Emprunt Direct ont tous constaté une nouvelle poussée baissière des taux de crédit immobilier au titre de ce mois.

Cafpi, Vousfinancer et Emprunt Direct ont tous constaté une nouvelle poussée baissière des taux de crédit immobilier au titre de ce mois.

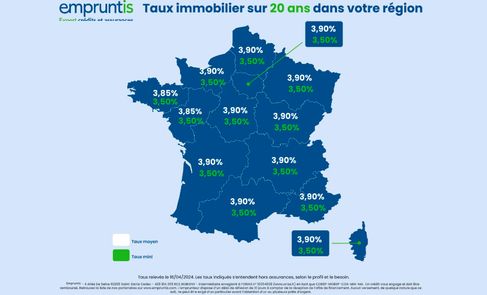

Baisse des taux en Auvergne-Rhône-Alpes

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

Selon Empruntis, la région et Provence-Alpes-Côte d’Azur ont enregistré les plus fortes baisses globales de taux en avril.

La Banque de France confirme la baisse des taux de crédit immobilier

Selon la dernière étude mensuelle sur les crédits aux particuliers, les taux ont reculé en février, une première depuis deux ans. La production de prêts, elle, reste à un plus bas depuis 2014.

L’APIC soutient une révision des dispositions applicables au HCSF

Caroline Arnould, présidente de association professionnelle des intermédiaires en crédits a été auditionnée dans le cadre de l’examen d’une proposition de loi portée par le député Lionel Causse.

«La situation s’améliore» sur le front des taux, selon Meilleurtaux

Le courtier a fait part mardi de son 39e observatoire du crédit immobilier.

Nouvelle baisse des taux en février

L’observatoire Crédit Logement/CSA a fait part de son point mensuel sur le crédit immobilier.

Nouvelles baisses des taux de crédit immobilier en mars

C’est le constat dressé en ce début de mois par les baromètres de différents courtiers en crédit immobilier.

Une production de crédits l’habitat de 153 milliards d’euros en 2023

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Hors renégociations, la production a atteint 129,5 milliards d’euros, en nette baisse par rapport à 2022. Selon les intermédiaires en crédit, les taux poursuivent leur repli en février.

Des baisses de taux de crédit immobilier dans toutes les régions

C’est ce que confirme Empruntis, qui évoque une « nouvelle dynamique » après une période d’accalmie.

C’est ce que confirme Empruntis, qui évoque une « nouvelle dynamique » après une période d’accalmie.

La production de crédit à l’habitat poursuit son repli

La production de crédits à l’habitat hors renégociations a atteint un nouveau plus bas depuis 2014 en novembre. Les taux, eux, sont en baisse en ce début d’année selon les courtiers, ce qui pourrait augurer d’un retour des banques sur ce segment de marché.

2024, année de baisse des taux ?

Plusieurs banques ont fait part de fortes baisses de leurs grilles, selon le courtier Emprunt Direct.

Crédit immobilier : ralentissement de la hausse des taux

Les taux ralentissent en ce début de mois, selon les premiers barèmes reçus en ce début de mois de décembre.

Le taux d’usure passe le cap des 6% sur 20 ans

Sur 20 ans et plus, pour sa dernière révision mensuelle, le taux maximal a passé cette barre symbolique.

Sur 20 ans et plus, pour sa dernière révision mensuelle, le taux maximal a passé cette barre symbolique.

raison de plus de vendre très vite (un indicateur de plus dans le rouge) , et a un prix raisonnable…